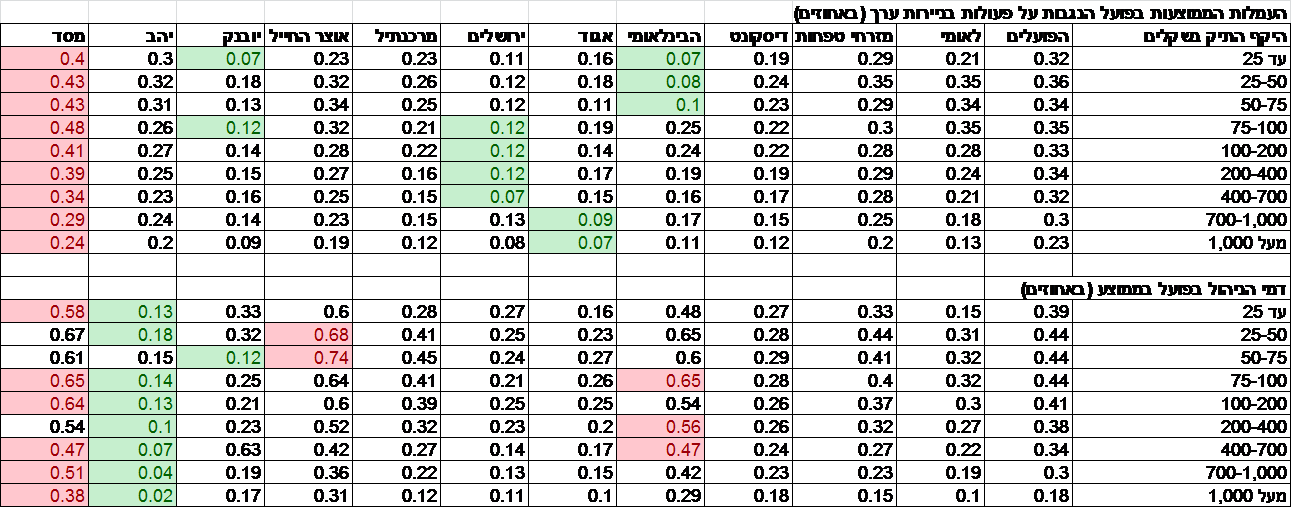

עדכון חשוב (לא לפספס) – הנה טבלת עמלות ניירות ערך מעודכנת (בכל בנקים בשנת 2016) העמלות עדיין גבוהות מאוד ביחס לברוקרים הפרטיים ולבנק ירושלים (באוגוסט 2017 יפרסמו הבנקים נתונים עדכניים על העמלות, נמשיך לעקוב ולדווח)

האם הבנקים גובים מכם עמלות יקרות? פעילות לקוחות בניירות הערך מכניסה לבנקים כ-3 מיליארדי שקלים בשנה ונחשבת לאחת מהפעילויות המניבות והרווחיות ביותר. עד לאחרונה העמלות לא נחשפו לציבור. מה שנחשף היו העמלות לפי התעריף, אבל זה קשקוש, כי התעריף הוא עמלה מאוד גבוה, היא סוג של "שיטת מצליח" – הבנקים גובים אותה, והלקוחות שלא יודעים שמדובר בעמלות מנופחות משלמים אותה, אבל עם הזמן חלק גדול מהציבור למד להבין שאפשר להתמקח והוזיל את העמלות תעריף. בפועל, אם תשקיעו מעט בהתמקחות תוזילו את העלויות האלו בעשרות אחוזים. בפועל, עמלות ניירות ערך הן בסדר גודל של חצי מהעמלות התעריפיות .

עד לפני חצי שנה לא היה ידוע כמה הבנקים גובים בפועל על פעילות בניירות ערך (מכירת ניירות ערך, קניית ניירות ערך, דמי משמרת/ דמי ניהול ועוד). לפני חצי שנה פורסמו לראשונה שיעורי העמלות שהם גובים בפועל מלקוחות בגין קנייה, מכירה ואחזקה של ניירות ערך (ני"ע) ודמי ניהול. הבנקים כמובן לא מתנדבים לפרסם את המידע החשוב הזה, המפקח על הבנקים, דוד זקן חייב אותם לעשות כך. הפרסום הראשון (בפברואר 2015 ) היה על שיעור העמלות הממוצע שנגבו במחצית הראשונה של 2014 (31 בדצמבר 2014 עד ה-1 ביולי 2014. וממש בימים אלו , פרסמו הבנקים את השיעור הממוצע של העמלות בפועל למחצית הראשונה של 2015.

ולמה זה כך כך חשוב? הבנקים מפרסמים את העמלות בפועל לפי גודל תיק ההשקעות. מדובר במדד ייחוס חשוב, אתם מיד מזהים לאיזה קבוצה אתם שייכים ורואים את העמלות בפועל שהקבוצה שלכם משלמת בממוצע. אם זה גבוה, אתם יכולים ובעצם חייבים ללכת אל הבנקאי שלכם ולדרוש הפחתה בעמלות. השקיפות הזו בעמלות היתה צריכה כבר להיות מזמן, אבל עדיף מאורח מאשר אף פעם לא.

כאמור בימים האחרונים הבנקים פרסמו את שיעור עמלות ניירות הערך בפועל שהם גבו מהלקוחות שלהם – כמה אתם באמת משלמים על עסקאות קנייה ומכירה וכמה אתם משלמים על דמי ניהול חשבון ניירות ערך. הבנקים שלא ממש ששים לפרסם נתונים כה חשובים שעשויים לגרום לכם, הלקוחות להשוות מחירים, להתמקח, ואולי לעזוב את הבנק, ולכן הם (לא כולם יש לציין) די מסתירים את המידע במקומות נידחים באתרים שלהם.

ריכזנו כאן את כל המידע על עמלות ביצוע (קנייה ומכירה) בבנקים לפי חתך של היקף תיקים, וכן את דמי הניהול על בסיס שנתי. עמלות ביצוע הן אותן עמלות שמשלמים כאשר קונים או מוכרים נייר ערך; ודמי הניהול זו עמלה שפעם כונתה דמי משמרת – אנחנו משלמים לבנק על כך שהם מעין "שומרים" לנו על חשבון ההשקעות.

ולפני הצגת הנתונים, חשוב להדגיש – המידע המבורך הזה (ותודה לזקן!) הוא מידע אמת, ככה באמת משלמים הלקוחות בפועל בבנקים, להבדיל מהתעריפון שנהוג לפרסמו כבר שנים רבות, אבל אין לו באמת משמעות, מכיוון שהתעריפון זה בעצם סוג של עמלת מקסימום ולא באמת משלמים אותה, למעט לקוחות שבאמת אף פעם לא התמקחו, ביקשו, ולכן לא קיבלו הפחתה מהתעריפון. מעבר לכך, המידע שמפורסם (בהתאם להנחיות בנק ישראל) הוא בחיתוך של גודל תיקי השקעות, אבל במקרים מסוימים (ורבים) מה שחשוב באמת למבחן העמלות הוא לא גודל התיק, אלא היקף העסקאות בו. זו אולי הסיבה שבמקרים רבים תיק גדול יותר אינו מבטיח עמלה נמוכה יותר.

עם זאת, המגבלות של המידע, לא פוגעים במטרה שלו – הכל חשוף, הכל שקוף, ועכשיו אתם פשוט יכולים לראות האם אתם פראיירים, או שזכיתם לתנאים טובים? – האם אתם משלמים יותר מהממוצע בבנק שלכם בהינתן גודל התיק שלכם? האם אתם משלמים יותר מאשר בבנקים אחרים? יכולת המיקוח שלכם עולה וצריך לנצל זאת.

הניתוח שעשינו כאן, מבטא את המצב בבנקים. בפועל, בבתי ההשקעות/ הברוקרים הפרטיים ניתן לנהל תיקי ניירות ערך בעלויות נמוכות יותר. ועדיין – הציבור חושש להעביר כספים מחשבון הבנק שלו לברוקר הפרטי.

מי הבנק הזול ביותר?

התוצאות הכספיות של הבנקים הגדולים במחצית הראשונה של 2015 שברו שיאים – הרווחים של החמישייה הפותחת (פועלים, לאומי, מזרחי טפחות, דיסקונט, הבינלאומי) הסתכמו ב-4.8 מיליארד שקל. העמלות הסתכמו ב-7.4 מיליארד שקל, חלק משמעותי מתוכם עמלות ניירות ערך. במילים פשוטות, הרווחים של הבנקים הגדולים הגיעו בין היתר מעמלות ניירות ערך, ומהנתונים על העמלות בפועל (ראו טבלה מצורפת) עולה תמונה ברורה – הבנקים הגדולים גובים מאתנו עמלות ביצוע גבוהות ודמי ניהול גבוהים יחסית לבנקים הקטנים יותר (להוציא בנק מסד). זאת לא מסקנה גורפת, הבנק הבינלאומי למשל גבה עמלות ביצועי בפועל נמוכות במיוחד בתיקים קטנים וזו הפתעה כפולה – הראשונה, שבנק גדול הוא הזול ביותר בהיקף תיקים מסוים, והשנייה שהיה ניתן לצפות שככל שהתיק גדל כך העמלות יורדות, וזה לא המצב בבינלאומי.

הבנקים המובילים – פועלים ולאומי, כך נראה, לא סופרים את הבנקים הקטנים יותר, ולא מתמודדים איתם על עלות השירותים. הם כנראה בטוחים בעצמם, הם סבורים שהלקוחות אצלם בגלל ערכים נוספים (מעבר לעלות), אבל השאלה אם הפער הזה יחזיק מעמד? האם הלקוחות ימשיכו לשלם עמלות גבוהות ומכופלות לבנקים הגדולים רק בגלל שהם גדולים.

עד כאן, עמלות ביצוע (קניה ומכירה של ניירות ערך), אבל יש לבחון גם עמלה נוספת – דמי ניהול. העמלה הזו מבטאת את השיעור שגובה הבנק (שיעור שנתי) מהיקף התיק בשל נוהל שוטף. בעבר כאמור זו היתה עמלה שכונתה דמי משמרת, כי בעבר (הרחוק) באמת היה צורך "לשמור" על ניירות הערך באופן פיזי. אז היום כבר לא צריך לשמור, אבל צריך לנהל, וזה עולה לא מעט. בעמלות האלו הבנק הבינלאומי על שלוחותיו הוא היקר ביותר, ובנק יהב הוא הזול ביותר. בנק אגוד ובנק ירושלים נמצאים גם כאן במקום טוב בדירוג הבנקים הזולים, ומנגד הבנקים הגדולים, יקרים יותר.