קרנות הפנסיה, קופות הגמל וקרנות ההשתלמות שלנו מלאות בנכסים לא סחירים. מנהלי ההשקעות מתגאים בתשואה שהם משיגים דרך הנכסים הלא סחירים האלו, ומסתבר שבשנים האחרונות ככל שאתה יותר מוטה לאפיקים לא סחירים כך אתה מרוויח יותר.

נכסים לא סחירים פופולאריים מאוד גם בפוליסות חיסכון – זה מוצג כיתרון של הפוליסה, והאמת שבשנים האחרונות, מדובר אכן ביתרון. רק שלא בטוח שזה יימשך. נכסים לא סחירים יכולים להיות חרב פיפיות.

תוכן עניינים; ניתן להקליק על הקישור הרלבנטי

נכסים לא סחירים – מה זה?

נתחיל בחצי הכוס המלאה – איך מרוויחים יותר מנכסים לא סחירים? ההסבר לכך הוא לכאורה' אפשרויות מגוונות שלא נמצאות בשוק הסחיר ומספקות תשואה גבוהה. האפשרות הנפוצה ביותר – נדל"ן מסחרי. מדובר על נדל"ן שגופי הפנסיה והגמל רוכשים ומשכירים ומייצרים תשואה, ובמקביל גם נהנות מעליית ערך הנכסים.

אפשרויות נוספת – השקעות בסטארטאפים, השקעה בקרנות גידור, השקעות בקרנות למתן הלוואות, או מתן הלוואות באופן ישיר. מגוון רחב של אפשרויות לא סחירות. אבל רגע – חסר לכם מגוון של מוצרים סחירים – אפשר להשקיע כיום בכל דבר ריאלי (לא סחיר) דרך שוק ההון. רוצים לשהקיע בנדל"ן מניב, תעשו זאת דרך ניתוח חברות בתחום. רוצים להשקיע בסטארטאפים? – יש קרנות הון סיכון ציבוריות. הנהירה לעבר נכסים לא סחירים, נראית כמו העברת אחריות – מנהל הקרן זורק את האחריות למישהו אחר – אבל, אנחנו משלמים לו כסף, לא למישהו אחר.

נכסים לא סחירים – מי קובע את השווי?

הבעיה הגדולה עם נכסים לא סחירים היא שאין להם מחיר בכל רגע נתון. האם אתם רוצים לשים את הכסף שלכם בקופה או קרן שמרכיב גדול מנכסיה לא סחירות? ומה יקרה, אם (וזו דוגמה תיאורטית) יהיו בקרן הזו פדיונות בהיקף גדול – האם נוכל לקבל את הכסף? האם הקרן תמכור בלחץ את הנכסים הסחירים ותאבד ערך?

ובכלל – מי מעריך את הנכסים הלא סחירים? מי קובע שהנכס שווה 100 מיליון שקל או אולי 110 מיליון שקל. הניסיון עם שמאים ומעריכי שווי, בקביעת שווי נדל"ן בחברות ציבוריות, הוא ניסיון רע ומר. החבר'ה האלו לא באמת יודעים להעריך נכסים, או שהם יודעים, אבל הם גם יודעים מי משלם להם.

ולכן, הישענות על נכסים סחירים בחיסכון הפנסיוני ובקופות הגמל, הופכת את מדידת הערך והתשואה של הקרנות והקופות, ללא איכותית, ביחס למדידה של קרנות וקופות שנשענות על השוק. כאשר הנכסים סחירים – מנהל הקרן יודע בכל יום כמה הקרן שווה. יש מחיר – זה יכול לעלות , זה יכול לרדת, אבל השוק בנקודת זמן מסוימת, תמיד צודק.

בנכסים לא סחירים – מי ששולט בערך הנכסים הוא בתכל'ס מנהל הקרן – יש כאן יכולת תמרון והיא בעייתית ומסוכנת. למנהל הקרן או הקופה, אין אינטרס להוריד את ערך הנכס, ולכן – ייתכן מצב (כפי שקרה בחברות ציבוריות) שערך הנכסים בספרים יהיה גבוה מהערך האמיתי.

אתם בטח אומרים – טוב, נו, זה גם יכול להיות הפוך? כן, זה יכול להיות, אבל זה לא באמת קורה. משום מה, למעט מקרים נקודתיים, הערך בספרים עולה על הערך האמיתי.

ומסתבר שזה טוב לחוסכים מתוחכמים. חוסכים כאלו בפנסיה ובקופות הגמל יכולים ליהנות משני העולמות – לתמרן בין שני סוגי המכשירים ולהרוויח. מנגד, המשקיעים הרגילים, כרגיל מפסידים.

אז איך מרוויחים?

אם אנחנו יודעים שערך של נכסים לא סחירים, נוטה לעלות, ולא נוטה לרדת. אזי, כשהשוק חיובי, ערך הנכסים האלו יעלה, וכשיש ירידות בבורסות – הוא לא יושפע כל כך מהר. ערך הנכסים הלא סחירים לא יורד באיטיות לעומת ערך נכסים סחירים, ואם הוא יורד זה בדיליי משמעותי ביחס לשוק ההון.

כשיש ירידות בשווקים, זה מתחיל בירידות מחירים בנכסים הסחירים. רק בשלב מתקדם יותר זה מגיע לנכסים הריאליים – הלא סחירים.

ומכאן, שקרן פנסיה עם הטיה לנכסים לא סחירים עשויה לדווח על תשואה גבוה יותר מקרן פנסיה עם שיעור נמוך של נכסים סחירים, והכל בגלל שיטת מדידה שונה. זה עשוי לקרות גם בתקופה טובה בשווקים, וגם בתקופה שלילית בשווקים.

ואם כך, אז משקיעים מתוחכמים עשויים להעדיף קרנות וקופות עם מרכיב גבוה של נכסים לא סחירים. אבל, שימו לב לתרחיש הבא. שוק ההון הרי מבוסס על עליות וירידות. גם אם תהיה ירידה, אפילו משמעותית, אחריה תבוא עלייה. בעלייה הזו, הקרנות הסחירות עשויות לנצח בגדול את הקרנות הלא סחירות, נשמע מפתיע, הנה ההסבר.

הירידות בשוקי המניות פוגעים כאמור במניות הסחירות, בעוד שהנכסים הסחירים נפגעים פחות. זה יכול להיות אבסורד – נניח שיש קופת גמל שמחזיקה בחברה נסחרת שמחזיקה חצי מנכס מסוים, וקופת גמל שנייה שמחזיקה בחצי השני של אותו הנכס. קופת הגמל הראשונה תדווח על הפסדים (המניות יורדות), וקופת הגמל השנייה תחכה עם מחיקת הערך. לא נכון, לא צודק, אבל ככה זה עובד.

בשלב הזה, המשקיעים המתוחכמים, ולא צריך כאן תחכום מאוד גדול, יבינו שקופת גמל מוטה נכסים לא סחירים, היא "פצצת זמן" והם יעברו לקופה הסחירה שכבר מגלמת מחיר נמוך. רבים יעשו זאת, במיוחד כשהמעבר כיום בין קופות ובין קרנות הוא פשוט ונוח.

ואז, אחרי תקופה – המחירים יחזרו לעלות. זה לא חייב להיות אחרי תקופה קצרה, אבל תמיד (לפחות על פי ההיסטוריה) השווקים חוזרים לעצמם. ובחזרה הזו, אותם משקיעים שעברו לקופה הסחירה וקנו קופות עם מניות שנסחרו בזול, "עושים קופה". אחרי ירידה, יש לאן לעלות. מנגד, הקופה הראשונה – מוטת נכסים לא סחירים – אולי תרוויח, אבל מעט. היא לא מחקה את ערך הנכס כמו שצריך ולכן אין עדכון ערך כלפי מעלה.

ומי מפסיד?…המשקיע הקטן

בתוך כל הבלגן הזה, גב' כהן מחדרה שאין לה מושג במה הקופה שלה משקיעה, "אכלה אותה". גב' כהן קנתה קופה עם מרכיב לא סחיר גבוה, ואז כשהגיעו הירידות, היא נפגעה, אבל פחות מהקופה עם מרכיב סחיר גבוה. ואז היו מימושים בקופה (של המתוחכמים שעברנו לקופה הסחירה) ומנהל הקופה נאלץ למכור נכסים סחירים (את הלא סחירים אי אפשר לממש, במיוחד לא בתקופות כאלו). כתוצאה מכך, המרכיב של הלא סחירים עלה.

בהמשך הגיעו העליות, אבל בקופה הזו יש הרבה נכסים לא סחירים. הנכסים האלו לא איבדו ערך משמעותי ולכן לא יעלו משמעותית.

אפשר להסתכל על זה כך – בירידות מחזיקים בקופת גמל עם נכסים לא סחירים באחוז מסוים מסך התיקי, בעליות מחזיקים בקופה עם שיעור גבוה יותר של נכסים לא סחירים, ושיעור קטן יותר של נכסים סחירים. ולכן – מפסידים בירידות, ומרוויחים פחות בעליות (שיעור הנכסים הסחירים נמוך יותר= עלייה נמוכה יותר)

בשורה התחתונה – נכסים לא סחירים זה יכול להיות נחמד, אבל יש כאן מלכוד גדול – ראשית, נכסים לא סחירים יכולים להיות מתומחרים שונה מהערך האמיתי, ושנית כשיש זיגזג בשווקים – ירידות ואחר כך תיקון, רוב המשקיעים בקופה, נפגעים – הם לא נהנים בעליות כפי שנהנים המשקיעים בקופה הסחירה.

דוגמה מספרית

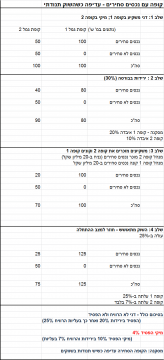

טוב, עד כאן התיאוריה. עכשיו דוגמה. שני אנשים קונים קופות גמל שונות מבחינת התמהיל. השוק יורד ב-20% ואחר כך עולה ב-25%. המשקיע בקופה הסחירה – מאוזן.

המשקיע בקופה הלא סחירה (מרכיב גדול של נכסים לא סחירים) – מפסיד! הנה המספרים (להגדלה הקליקו על התמונה)