מעודכן ל-03/2018

העברת דירה לילדים – האם זה פטור ממס? כמה מס שבח משלמים? וכמה מס רכישה? העברה כזו היא בעצם מתנה, ומתנה יכולה להיות תכנון מס לגיטימי – המס במתנה לילדים (ולקורבי משפחה שמוגדרים בחוק) נמוך – מס שבח במקרים רבים לא קיים, ומס רכישה הוא שליש (ממה שצריך להיות). מהם התנאים להנחות במס? מיהם בעצם קרובי משפחה על פי החוק? – כל מה שצריך לדעת המס בעת העברת דירה/ מתנה

באוצר מתכוונים למסות בעלים של 3 דירות ומעלה, ואלו, כמובן, ינסו להתחמק מהמס הצפוי. אחת האפשרויות הבולטות למילוט מהמס הזה, היא פשוט להעביר את הדירות על שם הילדים, מעין ירושה מוקדמת. העברת דירה לילדים זוכה להקלות מיסויות (ראו כאן במדריך מס שבח ומדריך מס רכישה), אבל כפי שתראו בהמשך המדריך, יש גם בעיות לא פשוטות עם העברת דירה לילד.

מדריך מס רכישה מחשבון מס רכישה

הפתרון למס על מחזיקי 3 דירות – אולי העברת דירות לילדים

בפועל, העברת דירה לילדים ובכלל – כאשר מעבירים דירה לקרוב משפחה (מכירה באפס/ מתנה), נהנים מפטור ממס שבח. זאת ועוד – מקבל הדירה ישלם רק 1/3 ממס הרכישה שהיה אמור לשלם אם היה רוכש את הדירה במחיר מלא (ולא מקבל במתנה). זו מתנה ענקית של המחוקק, ואנשים מנצלים זאת כבר זמן רב, אבל עכשיו זה יהיה פתח מילוט משמעותי מהמיסוי על דירה שלישית ומעלה.

ובכל זאת- כדי למנוע מצב שבו מעבירים את הדירות לילדים ולאחר מכן מוכרים אותן וכך בעצם נהנים מפטור גורף ממס שבח, החליט המחוקק על תקופת צינון (פרק זמן מינימלי בין הענקת המתנה לבין המכירה בפועל של הדירה).

החל משנת 2014 , תקופת הצינון תהיה 4 שנים מיום קבלת הדירה (הדירה במתנה), ולהמחשה – נניח שאתם ההורים העברתם דירה לילד בספטמבר 2016, אזי רק בספטמבר 2020 הוא יוכל למכור אותה עם פטור ממס שבח על ההשבחה שהיתה לכם. אם הוא ימכור את הדירה בשנת 2017 (לפני תקופת הצינון), יחזרו לאחור ויחשבו את מס השבח שהיה אמור לחול עליכם אם לא הייתם נותנים את הדירה במתנה אלא מוכרים אותה – וזה כמובן צודק, אחרת יש כאן פרצת מס ענקית; וגם כך – מדובר בתכנון מס אטרקטיבי במיוחד.

עם זאת, יש תנאים נוספים – מעבר לכך שתקופת הצינון היא 4 שנים, צריך שמקבל המתנה יתגורר באופן קבוע בדירה לפחות 3 שנים – אם זה פחות מכך, אין פטור על מס שבח בעסקה המקורית.

המחוקק ניסה לסגור את כל הפרצות האפשרויות וקבע עוד כי אם מקבל המתנה שמכר אותה, קיבל את הדירה לפני שמלאו לו 18 שנים, אזי תקופת הצינון שתתייחס אליו תחל רק בהגיעו לגיל 18, וכך גם תקופת השימוש בדירה (שימוש כדרך קבע).

דירות שהתקבלו במתנה לפני 2013 – תקופת צינון קצרה יותר

דירות שהועברו כמתנה עד 2013 (כולל שנת 2013) נהנות מתקופת צינון קצרה יותר – שנה עד 4 שנים. כאשר הדירה לא שימשה למגורים של מקבל המתנה באופן קבוע, אז הצינון הוא לאחר 4 שנים, ואם המתנה ניתנה על ידי הורה אז הצינון הוא 3 שנים.

במידה ומקבל המתנה התגורר בדירה (באופן קבוע), אז הצינון הוא 3 שנים מיום שהחל לגור בה. אבל אם הוא מקבל את הדירה במתנה מהוריו אז – במידה והוא רווק תקופת הצינון שנתיים, ובמידה והוא נשוי תקופת הצינון היא שנה.

מהו קרוב משפחה?

אלו התנאים העיקריים והמשמעותיים, כשבנוסף, מגדיר החוק תנאים נוספים וכן את המשמעות של קרוב משפחה – מי זה בעצם קרוב משפחה שהעברת הדירה אליו (כמתנה) פטורה ממס שבח, וגם הוא כמקבל המתנה, פטור ממס רכישה (באופן משמעותי)?

ובכן, חשוב לדעת שקרוב משפחה לחישוב מס שבח זה לא אותו דבר כמו קרוב משפחה לחישוב מס רכישה – כל אחד מחוקי המס האלו מתייחס אחרת לקרוב משפחה. זה עובד כך – קרוב משפחה לעניין מס שבח מוגדר כבן זוג, הורה, הורי הורה (סבא, סבתא), צאצא (ילדים), צאצאי בן זוג, וכן בני זוג של כל אחד מאלה, אח או אחות ובני זוגם.

על פי מס שבח, יש הפרדה/ שונות בין הגיסים. שימו לב, לאנקדוטה הבאה – בני זוג של אח או אחות הם גיסים/ גיסות והם מוגדרים כקרובי משפחה. אבל, אח או אחרות של בן הזוג/ בת הזוג, שבהגדרה הם גם גיסים, אינם נופלים להגדרת קרוב במס שבח. ומכאן, שמכירה לבן זוג של אחות היא מכירה שיכולה להיות מוגדרת כמתנה ולכן יש הקלות במיסוי, אבל מכירה לאח של בת זוג, היא לא מכירה לקרוב, ואין הקלה במיסים.

אבל זה רק התחלת הבלבול. קרוב משפחה לצורך חישוב מס רכישה, שונה כאמור מקרוב לצורך מס שבח. קרוב במס רכישה הוא – בן זוג, לרבות בן זוג לשעבר, במידה והיה בן זוג במשך ששה חודשים שקדמו למכירה; הורה, צאצא (ילדים), בן-זוגו של צאצא, אח ואחות.

ולהמחשת ההבדלים – אם נותנים מתנה לסבא, אזי על פי מס שבח מדובר בקרוב ויש פטור ממס שבח, אבל מס רכישה לא מגדיר את הסבא כקרוב ולכן יהיה מס רכישה. כך גם לגבי גיס (בעל של אחות) – העברת דירה אליו יכולה להיחשב כמתנה על פי מס שבח, אך לא על פי מס רכישה.

העברת דירה בין אחים – למרות שאח, אחות מוגדרים כקרובים (במס שבח ובמס רכישה), חשוב לדעת שהעברה בין אחים כמתנה מתאפשרת רק אם הדירה (דירת המתנה) התקבלה מהורה/ הורים או הורי ההורים (סבא, סבתא) ללא תמורה או בירושה.

העברת דירה, בין בני זוג – כאשר מעבירים דירה בין בני זוג ללא תמורה, אז אם העברה היא לבן זוג שמתגורר אתו בדירה, יש פטור מוחלט ממס. אבל, אם בני הזוג אינם מתגוררים באותה דירה, יהיה תשלום של 1/3 ממס הרכישה באם זו היתה עסקה רגילה. כשמדברים על בן זוג/ בת זוג, אזי לפי הפיסקה מדובר גם בידוע/ ידועה בציבור.

ואם בני הזוג בתהליך של גירושים? ובכן, במקרה הזה, העברת הדירה (או חלק מהדירה) לאחד מבני הזוג המתגרשים, לא כרוכה בתשלום מס (גם אם ההעברה בתמורה , וגם אם לא בתמורה).

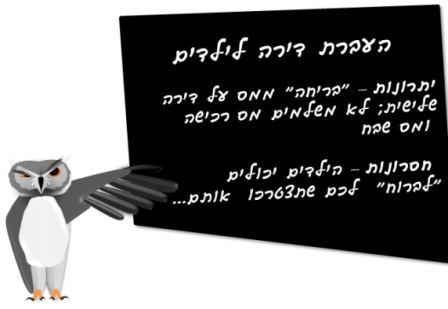

הבעיות בהעברת דירה לילדים

אז אולי העברת דירה לילדים היא פתרון נוח שחוסך במיסים, אבל, לפעמים זה יוצר בעיות בתוך המשפחה – לאיזה ילד להעביר? ומה עם הילדים האחרים? ואיך זה יהיה קשור לירושה? והאם הירושה תהיה שווה, הרי איך ולפי איזה בסיס מודדים את החלוקה? ואם יהיה מס על הדירה בעתיד, אז איך בוחנים זאת בחלוקת הרכוש הכוללת לילדים – בקיצור, זה יכול ליצור אי שוויון בחלוקת הירושה, וקשיים להעריך את הנכסים (עם המיסוי העתידי).

אנשים רבים לא חושבים על הטווח הבינוני והאורך – העיקר לברוח מהמס, אבל הם עלולים ליצור פצצת זמן גדולה- אולי עדיף לשלם את ה-1.5 אלף שקל, ולא ליצור עימותים ובעיות בין הילדים. העברת דירה לילדים עלולה להתברר כמוקש גדול ליחסים בתוך המשפחה.

מעבר לכך, הורים רבים נוטים לסבסד את הילדים שלהם. המצב הגיע כך שאפילו ההורים מממנים לילדים משכנתאות, וזה לא מעט. אז יש כאלו שיש להם כמה דירות, אבל נתתם לילד, זה כבר שלו – זה רשום על שמו, ולרוב אין דרך חזרה – האם אתם בטוחים שיש לכם מספיק כסף ונכסים לתקופת הפנסיה? האם אתם סבורים שזה נכון מבחינתכם להעביר את הדירה לילדים או שזה רק לחץ בגלל המיסוי. זה לא עניין של מה בכך – אם אתם לא משוכנעים שיהיה לכם כסף לעתיד, זה עשוי לגבור על תשלום המס.