אפריקה – מתווה להסדר חוב שני; מה יקרה לאג"ח?

[בהמשך – (באמצע העמוד בהדגשה) עדכונים שוטפים על ההסדר הנוכחי באפריקה]

[ בהמשך – השינוי במתווה ההסדר – לבייב קונה את השליטה באפי פיתוח]

אפריקה שוב בדרך להסדר חוב. אחרי שב-2010 השלימה החברה הסדר חוב ענק עם הגופים המוסדיים (מחזיקי אגרות החוב) חוזרת אפריקה לשולחן הדיונים – בפעם הקודמת היה זה המשבר הפיננסי הגלובלי שפגע בנכסיה, הפעם זו רוסיה. הטריגר היה דרישה של בנק רוסי לתשלום של 611 מיליון דולר (בגין שני פרויקטים משועבדים שאיבדו את רוב ערכם). הבנק מוכן לקבל שעבוד על נכסים נוספים שרשומים בשווי של 877 מיליון דולר בספרים, אבל המשמעות של המהלך היא – סיכון נכסים נוספים (שיצטרפו לשעבוד), על הדרך מחיקת ענק של 266 מיליון דולר (מה לעשות, הנכסים לא שווים את השווי בספרים), ועל רקע המצוקה ברוסיה ואיבוד הערך שם – חוסר יכולת להחזיר את אגרות החוב (הקרן והרייבת השוטפת) ולכן – הסדר חוב נוסף עם מחזיקי החוב.

רוסיה מפילה את אפריקה

נתחיל במשבר ברוסיה – "בהמשך לפרסום הדוחות הכספיים של חברת הבת אפי פיתוח, הפועלת ברוסיה, מודיעה החברה, כי בישיבת דירקטוריון החברה דן הדירקטוריון בהתפתחויות האחרונות שחלו בקשר עם אפי פיתוח, שהינה חברה בת מהותית של החברה, ובתוכנית האסטרטגית של החברה", מודיעים מנהלי החברה לבורסה, ומוסיפים – "בתקופה האחרונה, כפועל יוצא מהתפרצותו והתמשכותו של קונפליקט מדיני – פוליטי בין רוסיה לבין אוקראינה, שגרר את הטלתן של סנקציות כלכליות ומסחריות על רוסיה על ידי הקהילה הבינלאומית וצעדי נגד שננקטו על ידי השלטון הרוסי, לצד ירידה דרמטית במחירי הנפט בעולם ופיחות חריף בשער החליפין של הרובל הרוסי לעומת הדולר ארה"ב, נקלע המשק הרוסי למשבר עמוק, אשר גם לתאריך הדוח לא ניתן לעמוד בבירור על קיומן של אינדיקציות לסיומו בטווח הקצר ואף מעבר לכך. השלכותיו של משבר כלכלי נרחב זה, לא פסחו על חברת הבת המהותית של החברה, אפי פיתוח, שמרכזת את נכסיה ופעילותה של קבוצת החברה בתחום הנדל"ן ברוסיה, כאשר לצד שחיקה מתמשכת בהכנסותיה ורווחיה, רשמה אפי פיתוח במהלך החודשים האחרונים הפחתות בהיקף מצטבר של מאות מיליוני דולר ארה"ב בשווי נכסי הנדל"ן להשקעה שלה.

"על רקע האמור לעיל, התקבלו בידי אפי פיתוח הודעות מבנק רוסי, המופנות לשתי חברות בת של אפי פיתוח בקשר עם הלוואות שהעמיד ללוות בפרויקט אפימול ובפרויקט אוזרקובסקיה III ,שיתרתן ליום 31 במרץ 2016 – 611 מיליון דולר. על פי הודעות הבנק הרוסי, הוא הגיע למסקנה שחלה הרעה מהותית, לדעת הבנק הרוסי, במצבן הפיננסי של הלוות, וכי קיימות נסיבות נוספות המעידות על כך שהתחייבויותיהן של הלוות על פי הסכמי המימון לא יסולקו במועדיהן. לאור זאת, הבנק הרוסי הציע לנקוט בפעולות שמטרתן להסיר את ההשלכות השליליות האפשריות מהנסיבות האמורות בתוך יומיים, שאם לא כן, הבנק הרוסי יממש את זכויותיו על פי הסכמי המימון לדרוש פירעון מוקדם של ההלוואות. יצויין, כי שתי ההלוואות מובטחות בשעבודים שנוצרו לטובת הבנק הרוסי על אפימול ועל אוזרקובסקיה III וכן בשעבודים על מניות הלוות, בהתאמה, וכי אפי פיתוח ערבה לפירעונה של הלוואת אוזרקובסקיה III".

"אפימול, שיתרתה ליום 31 במרץ 2016 הסתכמה ב-420 מיליון דולר,, סווגה בדוחותיה הכספיים של אפי כהתחייבות שוטפת, וזאת, בנוסף להלוואת אוזרקובסקיה III ,שיתרתה – 191 מיליון דולר שבשל הפרת התניות פיננסיות כבר סווגה כהתחייבות שוטפת במהלך 2015".

מחיקה של 266 מיליון דולר

"בהמשך לאמור לעיל, במסגרת הדיונים והליכי משא ומתן המתנהלים בין הנהלת אפי פיתוח לבין הבנק הרוסי, בוחנים הצדדים אפשרות, לפיה ההלוואות תסולקנה כנגד העברה לידי הבנק של מספר נכסים מהותיים של אפי פיתוח, ששוויים הכולל בספרי אפי פיתוח לסוף הרבעון הראשון הסתכם ב-877 מיליון דולר. יצוין, כי בשים לב להיקפיה של עסקת ההחלפה ומשמעותה, היא תהיה כפופה, בין היתר, לגיבושם של הסכמים מפורטים וקבלתם של אישורים רגולטוריים ואחרים, ככל שנדרשים. במסגרת הדיונים הנ"ל הבנק הרוסי הודיע להנהלת אפי פיתוח, כי הוא מצפה להגיע להסכמה על

תנאיה של עסקת ההחלפה עד לסוף מאי 2016.אם וככל שיוסכם על ביצועה של עסקת ההחלפה, תרשום בגינה אפי פיתוח בדוחותיה הכספיים קיטון בהון בסך של 266 מיליון דולר. נתון זה אינו סופי, שכן הוא אינו מביא בחשבון היבטים שונים אפשריים המושפעים ממבנה עסקת ההחלפה, שטרם סוכם, כגון מיסוי, מס ערך מוסף ויתרות מסים נדחים. לתאריך הדוח, אפי פיתוח בוחנת הצעה זו לאחר שבחנה את היתכנותן של חלופות מימון אחרות, אשר נמצאו בלתי ישימות )בכלל זאת, פנתה אפי פיתוח לבנקים אחרים לקבלת מימון וכן פנתה לחברה לקבלת עמדתה ביחס לאפשרות של הזרמה הונית מהחברה, שנענתה בשלילה בשים לב למצבה הפיננסי של החברה ומקורותיה המוגבלים. להערכת ההנהלה של אפי פיתוח, היא תוכל להשלים את עסקת ההחלפה, מבלי שהדבר ישפיע על הפרויקטים האחרים של אפי פיתוח שבשלבי הקמה – אודינבורג, ופבלצקיה – שלב שני או בשלב תכנון מתקדם – פוצ'טוביה, באופן שהמימון לפיתוחם של הפרויקטים האחרים יתקבל על בסיס התזרימים הצפויים מהם".

לב לבייב יזרים הון? וכמה?

עד כאן, תיארה הנהלת אפריקה את המשבר ברוסיה, את השעבוד של נכסים נוספים ואת המחיקה הענקית שתרשום בדוחותיה, אבל המשבר ברוסיה משליך על החברה כולה. רוסיה היתה אמורה להיות זו שתספק תזרימים כדי לשלם את הקרן והריבית על אגרות החוב של החברה. ואם יש שם משבר, מחיקות ושעבודים, נראה שתזרים משם לא יגיע, ומכאן עד להסדר עם מחזיקי החוב, הדרך קצרה.

ואכן, מנהלי אפריקה, הנשלטת על ידי לב לבייב ומנוהלת על ידי אברהם נובוגרוצקי, מגיעים לעיקר – "מאז כניסתו לתוקף של הסדר החוב בחודש מאי 2010 ,פעלה הנהלת החברה באופן נחוש למימוש נכסים במחירים ראויים לשם הבטחת יכולתה לפרוע את התחייבויותיה הפיננסיות הנרחבות. לשם המחשה, החל מחודש מאי 2010 ועד היום מומשו נכסים בהיקף כולל של 6.7 מיליארד שקל והחברה פרעה התחייבויות בהיקף כולל של 4.8 מיליארד שקל. כמו כן, במהלך התקופה הנ"ל השקיעו בעלי מניות של החברה סכום מצטבר של 1.35 מיליארד שקל, מתוכו, חלקו של בעל השליטה בחברה הסתכם 765 מיליון שקל.

" אפי פיתוח היוותה (ועודנה מהווה) חברה בת מהותית ביותר של החברה. בהינתן זאת, לא ניתן להתעלם מכך, שהתמשכותו של המשבר הכלכלי ברוסיה, מחד גיסא, ותלותה המובהקת של יכולת הפירעון של התחייבויות החברה בהצלחתה לממש נכסים לאורך תקופה ממושכת של שנים לבוא (לרבות ברמת אפי פיתוח), מאידך גיסא, מעצימים את תנאי אי הוודאות בפניהם ניצבת כיום החברה. על אחת כמה וכמה, בשים לב להרעה הפיננסית המשמעותית במצבה של אפי פיתוח על רקע אפשרות העמדתן של ההלוואות בהיקף של כ-611 מיליון דולר ארה"ב לפירעון מיידי והיקלעותה של אפי פיתוח לחדלות פירעון בטווח המיידי, ולחילופין, מסירתם של נכסי ליבה משמעותיים של אפי פיתוח, התפתחויות שמשפיעות לרעה באופן מובהק על סיכויי התממשותן של הערכות באשר ליכולתה של החברה לעמוד בהתחייבויותיה לטווח הארוך.

"לאור כל האמור לעיל, הגיע דירקטוריון החברה לכלל מסקנה, כי לעת הזו קיימת אי בהירות באשר ליכולתה של החברה לעמוד בהתחייבויותיה וכי בראייה שקולה, לשם מתן מענה הולם לסיכונים המתוארים לעיל כמו גם לשינויים נוספים לרעה שעוד עלולים לחול בהמשך, וכפועל יוצא מכך, שיפור סיכוייה של החברה בהתמודדותה עם פירעון התחייבויותיה, מידת האחריות מחייבת לפתוח בהקדם במשא ומתן עם מחזיקי אגרות החוב של החברה, לגיבוש תכנית לארגון מחדש של מצבת התחייבויותיה של החברה כלפי כלל מחזיקי אגרות החוב שלה, אשר תכלול, בין היתר, את חיזוק בסיס ההון של החברה, ובכלל זאת, פנייה לבעל השליטה בחברה להשקעת כספים בחברה בכפוף להשלמתו של הסדר כאמור. דירקטוריון החברה הנחה את הנהלת החברה לפעול לגיבושו של הסדר כאמור בלוח זמנים מואץ ואינטנסיבי, תוך מחויבות לשמירה על הוגנות ויחס בלתי מפלה בין מחזיקי אגרות החוב, בשים לב לתנאיה של כל אחת מסדרות אגרות החוב, הבטוחות הקיימות להבטחתן ושיעור החוב הבלתי מובטח כלפיהן. בהתאם לכך, פונה החברה לנאמנים למחזיקי אגרות החוב בבקשה לכינוס דחוף של אסיפות מחזיקי אגרות החוב לשם מינוי נציגות משותפת לשלושת סדרות אגרות החוב של החברה".

מה יקרה לאגרות החוב?

לאפריקה יש 3 סדרות של אגרות חוב – כו', כז' וכח' והסדרות האלו אמורות לכאורה להיות שוות מבחינת התנאים, כך לפחות אפשר להבין מההודעה של אפריקה , אבל חשוב לדעת שיש אגרות חוב עם בטחונות טובים כו' וכז' לעומת הסדרה כח' עם בטחונות חלשים, וממש לא בטוח שנציגי הסדרות יסכימו לסוג של איחוד בסדרות (האמת – בטוח שהםן לא יסכימו), ואז מה שיקרה שעל החלק המובטח לא יהיה הסדר, כל סדרה תקבל את הביטחונות שלה, ועל מה שנותר יהיה מעין איחוד של הסדרות (בחלק הלא מובטח). אגב, בהסדר הראשון, היה מעיין איחוד בין הסדרות, אם כי אז נתנו פיצוי לאגרות החוב הקרובות. אגרות החוב מסדרה כו' הן בהיקף של 1.5 מיליארד שקל, אגרות החוב מסדרה כ"ז הן בהיקף 1.1 מיליארד שקל ואגרות החוב כ"ח הן בהיקף של כ-600 מיליון שקל – סה"כ החוב למחזיקי אגרות החוב 3.2 מיליארד שקל (מעט יותר). אלא שהחוב הזה כמובן לא יוחזר והמחזיקים באגרות החוב יודעים זאת ולכן החוב כולו נסחר בסדר גודל של 1.6 מיליארד שקל – כמחצית מהחוב – המשמעות היא שאם עכשיו היו מעין מחזיירם/ מוחקים את החוב לפי ערך השוק, אז אפריקה היתה צריכה 1.6 מיליארד שקל ומנגד היתה רושמת רווח של 1.6 מיליארד שקל, ומה שחשוב לעשות בהקשר זה הוא פשוט – לבחון מה רווח של 1.6 מיליארד שקל היה עושה למאזן של החברה (בהינתן שיש לה גם הפסד כאמור לעיל של 266 מיליון דולר בגין מחיקת נכסים ברוסיה).אם מגיעים למספר חיובי (ומגיעים למספר חיובי, מיד הניתוח המספרי) זה אומר שלחברה הון חיובי – הנכסים עולים על ההתחייבויות ולכן לכאורה אין בעיה – מחזיקי החוב יקבלו את מחיר האג"ח, אלא שזה כמובן לא מספר את כל הסיפור. זה נתון קריטי והכרחי, אחרת עדיין אין קיום לחברה ואין הצדקה להסדר החוב, אבל חברות נופלות לא רק בגלל שהן בגירעון בהון העצמי, אלא בגלל שיש להם בעיות תזרימיות – הן יכולות להיות עם הון גבוה, אבל אם הם צריכות לשלם מחר בבוקר ואין להן כסף, הן יכולות ליפול. כלומר, צריך לסדר את החוב כך שהוא יתאים לצרכים של החברה, למקורות ולשימושים שלה.

מעבר לכך – אין כמעט (למעט ההסדר באלביט הדמייה), הסדרי חוב שהם בלי הזרמה של בעל השליטה – הגופים המוסדיים רוצים (ובצדק) לראות שבעל השליטה תומך בחברה. לב לבייב עשה זאת (האמת בסכומים משמעותיים) במשבר הקודם, והשאלה הגדולה כמה הוא יהיה מוכן להזרים עכשיו. בתקשורת מדברים על 250 מיליון שקל, אבל זה כמובן ייסגר במסגרת הסדר החוב. הסכום הזה מצטרף להון של החברה ומגבה את הנכסים ואת הבטחונות של מחזיקי אגרות החוב, כאשר בדרך כלל בהסדרים מה שמתגבש בסדופו של דבר זה אגרות חוב חדשות עם ערך כלכלי גבוה יותר (זה כמון לא מחייב) מאשר רגע לפני ההסדר, אבל כמובן עם תספרות גדולה ביחס לערך המתואם (ערך החוב). זה לא טריוויאלי, זה תלוי מאוד באגרות החוב החדשות שתונפקנה בתמורה לאגרות החוב הישנות – הריבית הנקובה עליהן, ואורך החיים שלהן (המח"מ), וכמו כן, זה תלוי באפריקה החדשה ובמאזן החדש שלה, ולבסוף זה תלוי בסוכריות שיחולקו למחזיקי החוב. בפעם הקודמת חילקו להם מניות בחברות הקבוצה (אפי פיתוח, אפריקה נכסים ואפריקה עצמה).

והנה ניתוח ההון של אפריקה אחרי ההסדר – ההון העצמי של אפריקה (נכון לסוף שנת 2015) מסתכם ב-1.3 מיליארד שקל ואחרי המחירות הוא יהיה כ-300 מיליון שקל. אם מוחקים את החוב לפי ערכו בשוק הרי שנוצר כאמור רווח של 1.6 מיליארד שקל שמביא את ההון העצמי ל-1.9 מיליארד שקל, ואם מוסיפים את ההזרמה של לבייב שנעריך אותה (רק לצורך החישוב ובהתבסס על התקשורת?) ב-250 מיליון שקל, אזי נגיע להון של 2.15 מיליארד שקל, אבל קחו בחשבון שברבעון הראשון יירשם הפסד משמעותי (בלי קשר למחיקה הגדולה) – גם בגלל הפעילות השוטפת, וגם בגלל המימון הכבד, וקחו בחשבון שעדיין יש נכסים שרשומים בערך גבוה, ותראו שגם הסכום הזה מתנדנד, ועדייןגם אחרי "הנחות" ושימוש במרווח ביטחון משמעותי ההון חיובי ומשמעותי. ולכן, סביר שמחזיקי החוב יילחמו על מחיקה קטנה יותר (למשל לא 1.6 מיליארד שקל אלא 1.3 מיליארד שקל) ואז בהתאמה הרווח המימוני כתוצאה מהסדר החוב יסתכם ב-1.3 מיליארד ולא 1.6 מיליארד שקל – וההשלכה על ההון ביחס לדוגמה הראשונה, היא הון קטן ב-300 מיליון שקל – עדיין, ככל הנראה אפשרי, אבל יש כאן הרבה סימני שאלה – כמה לבייב יזרים? האם הסדרות יפעלו כגוף אחד? האם יהיו מחיקות נוספות? מה מצבה של אפריקה תעשיות שגם היא שרפה כמות אדירה של מזומנים, ועוד, אם כי, המצב הזה, יהיה התשתית להסדר החוב.

דרך נוספת (ונכונה יותר) לנתח את החזר החוב ואת התמורה למחזיקים היא דרך שווי האחזקות (שכמובן לא תמיד מתואם עם ההון העצמי של החברה), בדרך זו סוכמים את כל החברות הבנות בהתאם לשוווי השוק שלהן (או שווי כלכלי) ואז משווים אותו לחוב (במקרה של אפריקה רק אגרות חוב), הנה החישוב –

אפריקה – ערך נכסי נקי (לפי שווי השוק)

ודרך נוספת להסתכל על המצב היא דרך שווי כלכלי ולא הון עצמי ובמקרה של אפריקה זה יחסית קל כי רוב האחזקות סחירות – אפריקה מחזיקה באפריקה נכסים (חלקה שווה 840 מיליון שקל) בדניה סיבוס (באופן מלא אחרי שמחקה אותה מהמסחר ב-700 מיליון שקל) שבעצמה מחזיקה באפריה מגורים, וכאן יש בעיה. כמעט כל האנליסטים והמנתחים מתייחסים לדניה סיבוס לפי שווי של 700 מיליון שקל (השווי שבו היתה הצעת רכש לפני כשנתיים), אבל זה לא נכון – דניה סיבוס הלוותה 180 מיליון שקל לאפריקה , האם היא תראה את הכסף? ממש לא בטוח. מעבר לכך, הפעילות של דניה סיבוס בארץ בעייתית ועם רווחיות מאוד נמוכה, משברון קטן שם ואופס נמחקים סכומים גדולים (וזה לא צריך להיות המקרה של דורי בשביל שהמצב שם "יתחרבש"), מעבר לכך יש לה התחייבויות של מאות מיליונים לךהשלמת ביצוע (מעין הפרשות לביצוע) ונראה שהשווי שלה (השווי שבו נמחקה מהמסחר) היה בעיקר בגלל הפרוקיטים בחו"ל שהרווחיות בהם היתה חריגה, ויש סימן שאלה גדול אם היא תוכל לשחזר את הרווחיות הזו. הנכס הגדול שלה – אפריקה מגורים שווה יותר מהסכום שהיא שילמה עליו (בכ-20% – מעין רווח על הניר של 120 מיליון שקל), אבל בהינתן כל המכלול, דניה סיבוס צריכה להיות מוערכת לצורך ההסדר בכמה מאות מיליוניפ פחות – סביב 300-400 מיליון (וזה גם יכול להיות מתחת לזה).

סיכום ביניים 840 מיליון שקל באפריקה נכסים ועוד 350 מיליון בדניה סיבוס. וחוץ מזה – מלונות זה כנראה סדר גודל של 150 מיליון שקל, אפריקה תעשיות 100 מיליון שקל, נכסים נוספים סביב ה-100 מיליון שקל, ואפי פיתוח שעל פי מחיר השוק זה עשוי להניב כ-300 מיליון שקל – קחו את כל המספרים יחדיו תגיעו לכ-1.8-1.85 מיליארד שקל, תוסיפו את ההזרמה של לבייב ותקבלו סביב 2.1 מיליארד שקל. אבל החמרה באפי יכולה להוריד את זה לכיוון 1.8-1.9 וגם בדניה ובאפריקה תעשיות יכולה להיות ירידת מדרגה. הערך הזה – ערך נכסי נקי הוא בעצם העוגה שתיוותר למחזיקי החוב (כשבנוסף הם אולי יקבלו גם מניות באפריקה עצמה), וכל אחד צריך לעשות את החשבון בעצמו – האם ייתכנו הפחתות נופסות בערכים, והאם היחס בין הערך הזה לערך לפני הסדר החוב מניב פרמיה משמעותית – סיכוי אולי יש כאן, אבל גם סיכון.

את הסיכום הזה צריך לבחון גם על פי ההתפתחויות בהמשך – ראו עדכונים, ובמיוחד את רכישת אפי פיתוח על ידי לבייב

עדכונים בקשר להסדר החוב השני:

– טענות כלפי העדפת נושים: מחזיקי אג"ח כ"ח טוענים שימים לפני ההודעה על כוונה להסדר חולקה ריבית למחזיקי אג"ח כ"ו ואג"ח כ"ז, בסכום של 33 מיליון שקל. כן, מחזיקי החוב מתחילים להפגין שרירים במטרה להגיע לתנאי פתיחה טובים יותר – הרחבה בכלכליסט

– מצגת ששיגרה הנהלת אפריקה השקעות למשקיעים ( 22 במאי) – במצגת התייחסות להזרמותצ של בעל השליטה בעבר, והתייחסות עמוקה למצב הנכסים ברוסיה – המצגת תשמש כבסיס להצגת מצב החברה בשיחות עם הגופים המוסדיים – מצגת באתר הבורסה

– מחזיקי אג"ח טועניעם שאין טעם להמשיך עם לב לבייב, על רקע חוסר ההצלחה מאז ההסדר הראשון. אולי זה נכון, אבל מי יזרים 250 מיליון שקל (לבייב על פי התקשורת מוכן לעשות זאת), ובמילים פשוטות – זה לא בהכרח קשור אם לבייב טוב או לא טוב לחברה, הוא לפחות מאמין בה. אחרת, הערך הנכסי הנקי כפי שחושב למעלה יהיה ללא הזרמת הכסים הזו. מנגד, למחזיקי החוב תהיה חברה שהיא סוג של אופציה על הנכסים שלה, וזה יהיה שווה סכום מסויים, אך לא ברור כמה? בקיצור כלכלית, נראה שלביי הוא פתרון, אבל יש כאן עניינים שהם מעבר לכללה פשוטה. מעב רלכך – למרות הכל, צריך לזכור שלבייב עמד וגיבה את החברה בהזרמות גדולות בתקופות הקשות, ושבכל זאת ללבייב יש קשרים ומהלכים ברוסיה. אבל, המתנגדים טוענים בתוקף שאחרי הכישלון אין טעם לתת לו צ'אנס נוסף – הרחבה בדה-מרקר

– מחזיקי אג"ח כ"ח מחזיקים כבטחון נתח משמעותי מאפי פיתוח (מחזיקי אג"ח כ"ו וכ"ז מחזיקים ביטחונות טובים – אפריקה נכסים ואפי פיתוח) – על פי גלובס המחזיקים באפריקה כ"ח מעוניינים להשתלט על חברת אפי פיתוח – זה כנראה בשלב הגישושים, וממש לא בטוח שניתן לדבר על כל המחזיקים כקבוצה אחת, אבל נראה שיש מחזיקים גדולים שזו המטרה שלהם – הרחבה בגלובס

– ההצעה של לבייב – הזרמת 300 מיליון שקל לחברה והמרת 1.5 מיליארד שקל מאגרות החוב למניות (כלומר מחיקה פרקטית של קרוב ל-50%). נציגות אגרות החוב של אפריקה אינה מקבלת את ההצעה. הנציגות מתעקשת על הזרמה גדולה יותר, על מחיקה קטנה יותר (המרת חוב נמוך יות רלמניות) ומאיימת למכור את החברה לכל המרבה במחיר – הרחבה בכלכליסט.

– עדכון חשוב במיוחד : לבייב ירכוש את השליטה באפי פיתוח בתמורה ל-550 מיליון שקל (פרמיה משמעותית על מחיר השוק). כך בעצם מתקבל כסף בקופה שישמש את הסדר החוב, וכך מקטינים סיכון (אפי פיתוח נחשבה לזרוע פעילות מסוכנת על רקע המצב ברוסיה; וכן ככזו שלא תייצר רווחים ומזומנים בטווח הקצר). ע זאת, כך גם מפחיתים את האפסייד, שכן הפעילות ברוסיה דווקא היתה עם פוטנציאל ההשבחה הגדול ביותר. להרחבה בדהמרקר

עדכון מסוף אוגוסט 2016 – בהמשך לפרסומים בכלכיסט שהגופים המוסדיים מעדיפים "לפרק" את אפריקה, כלומר למכור את החברות הבנות וזאת מכיוון שהם צופים לקבל תמורה גבוה יותר מאשר במכירת חברת האחזקות עצמה, מגיבה אפריקה וטוענת שהכל פתוח. ייתכן שמוסדיים מנסים להפעיל לחץ על לב לבייב להגדלת הזרמת הכספים. הנה תגובת החברה הרשמית – "בתגובה לפרסומים בתקשורת בדבר תוכן הדיונים הנערכים עם נציגויות מחזיקי אגרות החוב והנאמנים למחזיקי אגרות החוב, החברה מבהירה, כי במסגרת דיונים אלו נדונות מספר חלופות לקידום הסדר החוב של החברה, ובכלל זאת, פרסום מתווה מוסכם להשקעה בהון החברה (בין אם על ידי בעל השליטה ובין אם על ידי משקיע אחר) בשילוב עם ארגון מחדש של חוב החברה ו/או מתווה למימוש נכסים נוספים של החברה. כן נדונים הסדרים לתקופת הביניים שעד להשלמת הליך הסדר החוב, ובכלל זאת, מינוי משקיף לחברה מטעם מחזיקי אגרות החוב והיקף סמכויותיו. מובהר, כי הדיונים בנושאים המתוארים לעיל עודם מתנהלים וכי פרטיהם טרם סוכמו סופית".

ודגדג לנו להציג לכם ניתוח מפורט של הסדר החוב הראשון – נכון, לא בהכרח שמה שהיה הוא שיהיה, אבל הסדר החוב הראשון באפריקה הוא בית ספר להסדרי חוב – הוא היה ההסדר הגדול ביותר עד כה, הוא היה ההסדר המורכב ביותר – בגלל הכמות הגדולה של סדרות האג"ח והאינטרסים השונים שךל המחזיקים, והוא היה, מסתבר בדיעבד – הסדר שביטא תספורת על המחיר המתואם (ערך האג"ח בספרים), אך הוא סידר למשקיעים מתוחכמים רווח מאוד גבוה – כי רגע אחרי ההסדר החבילה שהתקבלה היתה שווה יותר מהשווי שלפני ההסדר. אז לפניכם ניתוח מפורט (שמוצג אגב, בתוכניות מנהלים ונלמד בחוגי חשבונאות ומנהל עסקים באוניברסיטאות ובמכללות)

בחזרה בזמן – רקע להסדר החוב הראשון

המשבר בשווקים הפיננסים והריאליים שהחל עוד בשנת 2007 והתעצם למפולת אדירה בשנת 2008 פגע בעיקר בשני מגזרים – הנדל"ן והפיננסים. בועת הנדל"ן בארה"ב ובאירופה (בעיקר מזרח אירופה) שהתנפחה במשך שנים, איבדה אוויר במהירות כשברקע חברות ישראליות רבות שפעלו בהשקעות וייזום בנדל"ן ברחבי העולם מאבדות חלק ניכר מהונם.

אותן חברות שניצלו במשך שנים את האשראי הזול והזמין ומינפו את עצמם, בהלוואת מבנקים ואגרות חוב מהציבור הרחב כדי לייצר תשואה מרשימה על ההון, הבינו שהמינוף הוא חרב פיפיות – הוא מייצר תשואה חיובית מרשימה כשהנכסים מניבים תשואה העולה על ריבית האשראי, אבל הוא מייצר תשואה שלילית ענקית כשזה מתהפך – כשהתשואה על הנכסים יורדת מתחת לריבית על האשראי, וזה מה שקרה במשבר – מצד אחד תשואת הנכסים ירדו משמעותית ומצד שני עלויות המימון גדלו.

על רקע המשבר העמוק, חברות נדל"ן רבות ביקשו את חסדי הבנקים ומחזיקי אגרות החוב. התחיל גל של הסדרי אג"ח בין החברות לגופים המוסדיים מחזיקי האג"ח, כשהמקרה של אפריקה- ישראל הוא הבולט מכולם.

אפריקה ביטאה יותר מכולן את ההזדמנויות והאיומים בשווקי הנדל"ן שמעבר לים. אפריקה, שנרכשה ב-1996 מבנק לאומי על יד לב לבייב (האלמוני דאז) לפי שווי של 1 מיליארד שקל, הצליחה לשכלל את נוסחת המינוף ולהגדיל את הונה ושוויה בעשרות רבות של אחוזים מדי שנה – השיא היה במחצית 2007 כשהחברה הגיעה לשווי של 27 מיליארד שקל, שווי שנתמך בהנפקה מוצלחת בלונדון של זרוע הפעילות ברוסיה – אפי פיתוח, ובהערכות אופטימיות של האנליסטים ושל לב לבייב עצמו. אלא שמאז, איבדה מניית החברה גובה – כיום החברה נסחרת ב-1.5 מיליארד שקל (למרות שעל רקע הנפקת זכויות והסדר האג"ח מספר המניות כמעט ושולש).

המקרה של אפריקה שמבטא הצפת ערך ואחר כך השמדת ערך הוא לא נדיר. יש עוד כמה עשרות בודדות של חברות עם תרחיש דומה, אבל לא בסדרי הגודל של אפריקה. הטלטלה באפריקה שהחלה בעסקים והתבטאה בתוצאות הכספיות ובשווקים הפיננסים חריגה בעוצמתה, ולכן גם הסדר החוב שהיה באפריקה הוא חריג בהיקפו (עדיין ההסדר באפריקה הוא הגדול ביותר מבין כל ההסדרים שהיו ומבין כל ההסדרים שעל הפרק, ושצפויים להיסגר בטווח הקרוב/בינוני).

הטלטלות בעסקים מתבטאות היטב בדוחות הכספיים של אפריקה; מחיקות ערך של נדל"ן להשקעה ונדל"ן בהקמה נרשמו במהלך 2008 ו-2009. וזה לאחר שערוכי עתק שנעשו בשנים קודמות; השינויים בשערי החליפין השפיעו למעלה ולמטה על הון של החברה כתוצאה מתרגום האחזקות המאחדות שלה והסדר האג"ח שינה את המאזן מקצה לקצה כשבדרך הוא משפר את ההון ותורם לדוח רווח וההפסד.

המצב לפני ההסדר הקודם – שיערוכים ומחיקות

עד לפני שמונה שנים החברות יישמו את התקינה החשבונאית המקומית. אז, אומצו כללי התקינה החשבונאית הבינלאומית (ה-IFRS ), בהדרגה ובאימוץ מוקדם, ומהר מאוד באופן מלא בדוחות הכספיים של החברות הנסחרות בבורסה

התקינה הבינלאומית גרמה לשינויים גדולים בדוחות. היא במקרים מסוימים הפכה את הדוחות מהקצה אל הקצה. אך כפי שנצפה מראש נראה שהשינויים הדרמטיים ביותר בדוחות מרוכזים בסעיפי הרכוש הקבוע והנדל"ן להשקעה. המטרה של התקינה הבינלאומית היתה להפוך את הדוחות למבוססים על מספרים כלכליים ולכן לרלבנטיים יותר למשקיעים. החברות נדרשו להציג את הנכסים המיועדים להשקעה (נדל"ן להשקעה) על פי השווי ההוגן (שווי כלכלי), אם כי היתה לחברות אפשרות להציג את הנכסים לפי עלות (ולהציג בביאור את השווי ההוגן). אבל, לצד הרלבנטיות, צצה בעיית המהימנות – מי מעריך נכס, איך מעריכים אותו איך מוודאים שהערך בספרים אכן הוגן? השאלות האלו התחדדו על רקע המשבר שפרץ בסוף 2008. אז הסתבר שהשווי ההוגן בספרים הוא לא הוגן בכלל – הערך בספרים של נכסים וקרקעות בעיקר במזרח אירופה לא התקרב לשווי הכלכלי שלהם; אז הפנימו שייתכן והשמאים ומעריכי השווי עלולים להיות מוטים, וגם אם הם לא מוטים הרי שבמהות עבודות האנליזה נשענות על אומדנים תנודתיים וסובייקטיביים, וכתוצאה מכך, ערכי הנדל"ן להשקעה (ובהמשך גם הנדל"ן בהקמה) עלו וירדו בדוחות הכספיים – במאזן בסעיפי הנדל"ן להשקעה וההון עצמי ובדוח רווח והפסד בעליית ערך של נדל"ן להשקעה והקמה או בירידת ערך של נדל"ן להשקעה ובהקמה (בדוח רווח והפסד נזקפים ההפרשים בין השווי ההוגן בכל תקופת חתך).

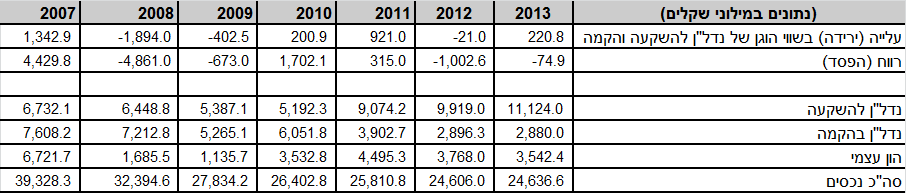

בטבלה המצורפת רוכזו הנתונים הקשורים לנדל"ן להשקעה והקמה באפריקה משנת 2007 – ערך הנכסים בספרים וההשפעה על הדוח רווח והפסד, ומולם נתוני התייחסות מאזניים ותוצאתיים:

הנתונים ממחישים שתי מסקנות עיקריות – השינויים בשווי של הנדל"ן להשקעה והקמה אחראים על חלק ניכר מהשורה התחתונה (לצד שינויים בערך מלאי בניינים ומקרקעין) וקיימת על פני התקופה תנודתיות גדולה בערך הנכסים (נדל"ן להשקעה והקמה). (אם כי, בשנים האחרונות, המתאם בין השינויים בשווי ההוגן לרווח/ הפסד פוחתת).

התנודתיות הזו מתבטאת אפילו בראייה רבעונית כשהשיא היה ב-2009 – אפריקה רשמה בדוחותיה ברבעון הראשון רווח משערוך של הקניון ברוסיה (מוסקו סיטי ששמו שונה מאז לאפי מול) בסכום של 1.1 מיליארד שקל ומיד לאחר מכן מחקה את רוב השערוך –"חברה מאוחדת הפועלת ברוסיה רשמה עלייה לשווי הוגן בסך של כ-1,134 מיליון ששקל ברבעון הראשון, בגין פרויקט "מוסקו סיטי" במוסקבה" נכתב בדוח הדירקטוריון ל-2009, "בעקבות עדכון של הערכת השווי במהלך השנה, נרשמה הפחתה לשווי ההוגן (ההפחתה נובעת בעיקרה מדחייה בלוחות הזמנים להשלמת הפרויקט ומהערכה מחדש של שיעור הרווח היזמי שנלקח בחשבון לצורך חישוב השווי) בסך של כ- 910 מיליון שקל (מתוכה 378 מליון שקל ברבעון הרביעי). בהתאם, העלייה בשווי ההוגן, נטו, בגין הפרויקט הנ"ל בשנה כולה, הסתכמה בכ- 224 מיליון שקל" .

תרגום דוחות הבת – הפסדי עתק (וזה נכון גם לשנים האחרונות)

לאפריקה שורה של חברות בנות מוחזקות בחו"ל כשכל אחת מהן פועלת על פי המטבע המקומי. אפריקה בכל רבעון מתרגמת את הדו"חות של החברות האלו מהמטבע הזר לשקלים, כך שאם באותו רבעון חלה עלייה בשער החליפין של המטבע הזר, בתרגום לשקלים תתקבל תוצאה גבוה יותר שמשמעותה הכלכלית עליית ערך החברה המוחזקת וההיפך – כאשר חלה ירידה בשער החליפין של המטבע הזר, התרגום לשקלים ייתן תוצאה נמוכה יותר, כלומר ירידת ערכה של החברה המוחזקת. העלייה או ירידת הערך הזו לא מתבטאת בדוח רווח והפסד. על פי התקינה הבינלאומית, הפרשי התרגום האלו, הם מחוץ לדו"חות רווח והפסד – הם לא מסווגים כהכנסות או הוצאות מימון אלא מתבטאים ישירות כגידול או קיטון בהון העצמי של החברה, דרך הדו"ח על השינויים בהון העצמי והדו"ח על הרווח הכולל.

הפרשי התרגום הם לא הסעיף היחיד שמשפיע ישירות על ההון העצמי מבלי להשאיר זכר בדוח רווח והפסד (סעיף משמעותי נוסף הוא השינויים בניירות ערך זמינים למכירה), אבל, הוא בהחלט אחד מהסעיפים העיקריים, אצל חברות שפועלות דרך חברות מוחזקות ברחבי העולם, שמסבירים את הפער בין הרווח בשורה התחתונה שבדוח רווח והפסד לבין השינוי בהון העצמי. הפער הזה , מקבל, בתקינה הבינלאומית ביטוי בדוח על הרווח הכולל – דוח שיוצא מהרווח על פי הדוח רווח והפסד ומוסיף / גורע את הגידול בהון / קיטון בהון כתוצאה מסעיפים שמשפיעים ישירות על ההון כשהשורה התחתונה שלו היא הרווח הכולל של החברה, להבדיל מהרווח הנקי. הרווח הכולל, מכיל גם סעיפים שאינם בדוח רווח והפסד, אך הם בעלי השפעה על ההון.

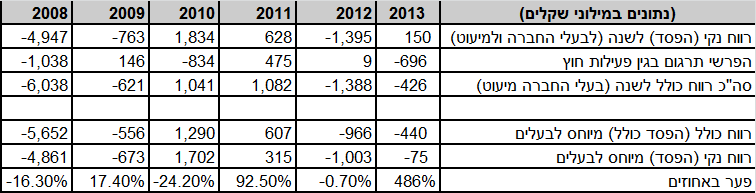

באפריקה שמחזיקה בשורה של חברות ברחבי העולם – ארה"ב, רוסיה, מדינות נוספות ברחבי אירופה ועוד, סעיף הפרשי התרגום מהותי מאוד ומהווה את רוב הפער בין הרווח הנקי לרווח הכולל. כפי שניתן להתרשם בטבלה למטה, ההפרשים האלו אבסולוטית משפיעים לרעה על ההון של החברה. מדובר למעשה בהפסד כלכלי (שנובע מחוזקת השקל בשנים האחרונות ביחס למטבעות הזרים) שלא מופיע כהפסד חשבונאי בארבע השנים האחרונות בסכום מצטבר של 1.2 מיליארד שקל.

מעבר להשפעה האבסולוטית הגדולה, יש כאן השפעה בשיעור ניכר על הרווח לבעלי המניות. ההפסד הנקי המצרפי של בעלי המניות (מדוחות רווח והפסד) נמוך מההפסד הכולל המצרפי המיוחס לבעלים (בדוח על הרווח הכולל) בעשרות אחוזים. מדובר בהפסד גדול וזה הפסד כלכלי / מימוני משמעותי.

החוב גדל, ההון קטן – המינוף עלה

הסדר החוב הראשון כמו גם הסדר החוב השני הם תולדה של מינוף – מינוף זה חרב פיפיות, כשמרוויחים אז מרוויחים בגדול, כשמפסידים אז מפסידים בגדול.

המאזן של אפריקה, במהלך השנים שלפני הסדר החוב, הלך וגדל עד שההון העצמי לא יכל עוד לעמוד בעומס החובות. באוגוסט 2009, שנה אחרי פרוץ המשבר, עם פרסום התוצאות ברבעון השני של 2009, הנהלת החברה יזמה שיחות עם מחזיקי החוב על הסדר חוב.

שוק ההון התייחס וביטא (דרך מחירי האג"ח) אפשרות של הסדר חוב , אך ההודעה בכל זאת הפתיעה, בעיקר בגלל שברבעון הראשון רשמה החברה רווחי שערוך גבוהים ונראה היה שעסקיה איכשהו מתייצבים. התגובה של השוק לדוחות ולהודעה של הנהלת אפריקה על כוונתה להגיע להסדר עם בעלי החוב, היתה מכירת חיסול במנייה ובאגרות החוב שקרסו בעשרות אחוזים.

בדוחות הרבעון השני של 2009 התחברו מספר גורמים שליליים שהביאו את החברה לירידה של 1.5 מיליארד שקל בהון העצמי ל-1.2 מיליארד שקל. התוצאות ברבעון השני חשפו את הבדיחה שבשערוך הנדל"ן בהקמה ברבעון הראשון. אחרי שהרימו ברבעון הראשון את שווי הנדל"ן בהקמה בלמעלה ממיליארד שקל מחקו את רובו ברבעון השני. היו-יו הזה, הסבירה הנהלת החברה, נובע "מעדכון של אומדן תזרימי המזומנים החזויים של הנכסים המוקמים". על רקע המחיקה הזו שאליה התווספו ההפסדים התפעוליים השוטפים והפסדים מתרגום הדו"חות של החברות המוחזקות איבדה אפריקה תוך שלושה חודשים את רוב הונה. סך המאזן של אפריקה בסוף הרבעון השני של 2009 הסתכם ב-30.5 מיליארד שקל, כלומר מינוף של 1 ל-25, שהמשמעות שלו היא שעל כל הון בעלים של 1 שקל החברה לקחה התחייבויות של 25 שקלים. ברבעון הקודם, עם ההון הגדול יותר בזכות השערוכים, המינוף היה בערך 10 – גבוה, אבל עדיין נמוך בהרבה מהמינוף ברבעון שני. גובה המינוף היה ככל הנראה הגורם העיקרי שהביא את רואי החשבון של החברה לרשום הפנייה בדו"ח הביקורת – "מבלי לסייג את מסקנתנו הנ"ל, אנו מפנים את תשומת הלב לאמור בבאור 1ב' בדוחות הכספיים בדבר השפעות המשבר הפיננסי הגלובלי על פעילות הקבוצה ובדבר תוכניות ההנהלה להתמודדות עם השפעות המשבר הנ"ל לאור סך האשראי שהועמד לטובת הקבוצה המסתכם ליום 30 ביוני 2009 בכ-21.2 מיליארד ש"ח (8.3 מיליארד ש"ח לזמן קצר וכ-12.9 מיליארד ש"ח לזמן ארוך). תוכניות ההנהלה כוללות, בין השאר, משאים ומתנים עם בנקים לדחיית מועדי פירעון הלוואות, ארגון מחדש של מצבת התחייבויותיה כלפי מחזיקי אגרות החוב של החברה….".

בתוך החוב הכולל הזה, היו סדרות אג"ח שהוחזקו בעיקר על ידי הגופים המוסדיים בהיקף כולל (היקף חוב פארי) של 7.4 מיליארד שקל. בשוק נסחרו אגרות החוב האלו רגע לפני ההודעה על כוונה להגיע להסדר ב-4.6 מיליארד שקל, ומספר ימים לאחר מכן ב-3.5 מיליארד שקל. המספרים האלו מלמדים שבשוק ההון הפנימו את הסיכון הגדול שבאג"חים של אפריקה ואת הסיכון שלא להיפגש עם הכסף, אבל עם פרסום התוצאות של רבעון שני 2009 (כשלצידם הכוונה להגיע להסדר) השוק עיכל שההחזר בגין האג"ח צפוי להיות נמוך עוד יותר.

הסדר החוב: מהמתווה הראשוני להסדר הסופי

בהצעה הראשונה של אפריקה לגיבוש הסדר חוב (תחילת נובמבר 2009) הציעה החברה למחזיקי סדרות האג"ח (13 סדרות) בתמורה לאגרות החוב את המרכיבים הבאים: מזומנים – בהיקף של 550 מיליון שקל; איגרות חוב לטווח קצר – בהיקף של 1 מיליארד שקל לשנתיים, החוב צמוד למדד ונושא ריבית נקובה של 4.5%; איגרות חוב לטווח ארוך – בהיקף של 3.4 מיליארד שקל לתקופה של 16 שנים. הקרן של אגרות אלו תיפרע בין השנה הרביעית לשנה האחרונה (משך החיים הממוצע של הסדרה הוערך ב-9 שנים) . איגרות החוב האלו יישאו הפרשי הצמדה למדד וריבית שנתית אפקטיבית בשיעור ממוצע של 7%. כמו כן, הוצעו לבעלי אגרות החוב מניות בחברות הבת (אפי פיתוח ואפריקה נכסים) – בהיקף של 1.2 מיליארד שקל ומניות באפריקה ישראל עצמה – בהיקף של 1.4 מיליארד שקל.

היקף התמורה מכל ניירות הערך האלו, לגישתה של אפריקה, הוערך ב-7.4 מיליארד שקל, כלומר לפי ערך ההתחייבות לכל מחזיקי אגרות החוב. אלא שערך התמורה תלוי, בין היתר, בתשואה האפקטיבית (העתידית) של סדרות אגרות החוב החדשות, ובהנחה שהשוק ימשיך לדרוש תשואה גבוה על האג"ח של אפריקה לאור ייחוס הסיכון הרב לעסקיה, אזי התמורה עשויה להיות משמעותית מתחת לערך ההתחייבות. אנליסטים העריכו כי מדובר ב"תספורת" ביחס לערך ההתחייבות של כ-20%.

ההצעה הזו היתה יריית הפתיחה. מאז ועד הגיבוש של ההסדר הסופי, התדיינו בעלי אגרות החוב (נציגות של הגופים המוסדיים שהחזיקו ברוב סדרות האג"ח) עם נציגי החברה פעמים רבות, כשלבסוף, אושר הסדר חוב סופי על ידי אסיפות בעלי המניות והאג"ח וכן אושר על ידי סגנית נשיאת בית המשפט המחוזי בתל אביב – ורדה אלשיך.

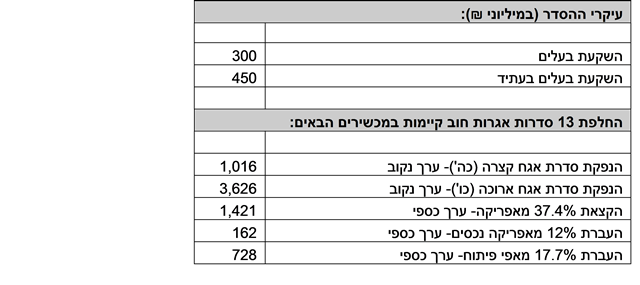

במסגרת ההסדר הסופי, התחייב בעל השליטה בחברה, לב לבייב, להזרים לחברה -750 מיליון שקל, מתוכם 300 מיליון שקל הועברו במסגרת הנפקת זכויות זמן קצר לפני ביצוע הסדר האג"ח (מאי 2010) והיתר יועברו במשך מספר שנים (במאי 2010 הזרים לבייב לחברה במסגרת הנפקת זכויות 102 מיליון שקל).

החלק המרכזי של ההסדר הוא התמורה למחזיקי אגרות החוב. על פי ההסדר הסופי שהושלם ב-16 במאי 2010, יקבלו מחזיקי אגרות החוב (13 הסדרות) את המרכיבים הבאים: מזומן – 560 מיליון שקל; אג"ח לטווח קצר (כה') – סדרה של 1.016 מיליארד ערך נקוב אגרות חוב שנפרעת לאחר שנתיים. הסדרה צמודה למדד ונושאת ריבית שנתית של 4.5% ; אג"ח לטווח ארוך (כו') – סדרה של 3.626 מיליארד ערך נקוב אגרות חוב שנפרעת לשיעורין מהשנה הרביעית ועד השנה השש עשרה. הסדרה צמודה למדד ונושאת ריבית שנתית אפקטיבית של 7% (ריבית של 6% בשנה הראשונה שעולה בהדרגה עד 10.75%).

בנוסף, קיבלו מחזיקי אגרות החוב במסגרת ההסדר כ-37.4%% מהון מניותיה של אפריקה עצמה וכן מניות בחברות הבנות – 12% מהון מניותיה של אפריקה נכסים שפועלת בשווקי מזרח אירופה וישראל ו-17.7% מהון מניותיה של אפי פיתוח שפועלת בעיקר בשוק הרוסי. בסה"כ הוקצו למחזיקי אגרות החוב שבהסדר 39.38 מיליון מניות של אפריקה הנסחרת בבורסה המקומית; 3.37 מיליון מניות של אפריקה נכסים הנסחרת בבורסה המקומית ו-92.7 מיליון מניות (תעודות פיקדון) של אפי פיתוח הנסחרת בבורסה הלונדונית.

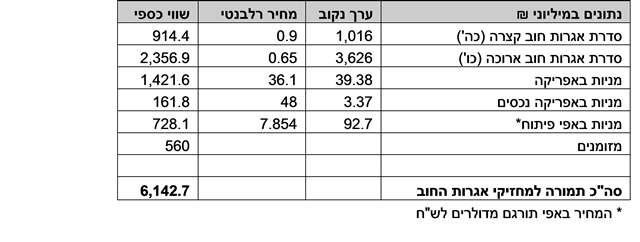

רגע לפני ביצוע ההסדר ביטאו אגרות החוב (כל 13 הסדרות) התחייבות (לפי מחירי שוק) של כ-5.6 מיליארד שקל, בעוד שערך ההתחייבות בספרים הסתכם ב-7.6 מיליארד שקל – רגע אחרי ההסדר הסתכמה התמורה (כל המרכיבים) בגין כל אגרות החוב ב-6.18 מיליארד שקל – משמע, זו היתה "תספורת" ביחס לערך ההתחייבות בספרים של כ-18.5%, אבל בד בבד זו גם היתה הזדמנות לאלו שהחזיקו באגרות החוב רגע לפני ההסדר – רווח של 10% עם השלמת ההסדר. זאת ועוד: במבחן של שנה אחרי ההסדר (מאי 2011) אפשר לסכם אותו כסיפור הצלחה לכל הצדדים – אפריקה ניצלה; לב לבייב עדיין שולט בחברה; המחזיקים באג"ח שהשקיעו בהנפקה כמעט והחזירו את כל ההפסדים – ערך התמורה הכוללת במונחים של היום כ-7.3 מיליארד שקל, נבטא הפסד ריאלי (בהתחשב בעליית ערך ההתחייבות ל-7.9 מיליארד שקל) של 7.5% בלבד; המשקיעים באג"ח שרכשו לפני ביצוע ההסדר מורווחים עשרות אחוזים. שנתיים אחרי ההסדר, על רקע החולשה בשווקים הריאלים ובבורסות ערך התמורה של ההסדר מסתכמת ב-6.7 מיליארד שקל.

סיכום הסדר החוב הראשון באפריקה

הערך הכלכלי של התמורה הכוללת הנגזרת ממחירי המניות ביום הקובע להסדר (10 במאי) והמחיר של אגרות החוב מיד לאחר ההסדר (16 במאי) מסתכם בכ-6.14 מיליארד שקל.

ערך ההתחייבות במועד ההסדר עמד על 7.6 מיליארד שקל, ומכאן שאפריקה מחקה מהמאזן שלה התחייבויות בסך של 7.6 מיליארד שקל, בתמורה לנכסים שערכם הכלכלי בשוק היה 6.14 מיליארד שקל. במילים אחרות, היא קנתה את החוב שלה במחיר נמוך מהספרים והתוצאה החשבונאית של המהלך הזה היא – רווח מימוני. על פי התקינה החשבונאית כאשר הסדר חוב יוצר שינוי מהותי בתנאי אגרות החוב יש להתייחס אליו כגריעת החוב הקודם ורישום החוב החדש (באם יש בהסדר מרכיב של חוב חדש). במקרה של אפריקה המרכיבים החדשים מהווים שינוי ענק לעומת אגרות החוב המקוריות ולכן החשבונאות מאפשרת להכיר ברווח הרעיוני.

ברבעון השני של 2010 רשמה אפריקה רווח מימוני של 1.45 מיליארד שקל כתוצאה מסיום הסדר החוב. בשורה התחתונה ברבעון זה הרוויחה החברה 1.15 מיליארד שקל, כלומר אלמלא הרווח המימוני הענק היא היתה מסיימת את הרבעון בהפסד כבד. בשנת 2010 כולה הרוויחה אפריקה 1.7 מיליארד שקל – רוב הרווח (85%) בזכות ההסדר.

תוצאות ההסדר מתבטאות גם במאזן. אפריקה נפרדה מנכסים – אחזקות בחברות הבת – אפי פיתוח ואפריקה נכסים, ומנגד היא נפרדה מחובות גדולים למחזיקי האג"ח כשבמקביל נרשם החוב החדש (אגרות החוב החדשות שהונפקו למחזיקי סדרות אגרות החוב הקודמות) – בנטו נרשמה ירידה בהיקף החוב של החברה; הירידה הזו היא למעשה הרווח המימוני שמתבטא בסופו של דבר בהון העצמי. ומכאן, שהמרכיבים הפנימיים של המאזן השתנו – החוב ירד ההון גדל. אבל בסה"כ ההסדר לא השפיע על סך המאזן.

ומעבר לרווחי המימון שתרמו להון, הוסיפה לו גם הנפקת הזכויות (בעיקר ללב לבייב) שהיתה רגע לפני ההסדר (במהלך הרבעון השני של 2010). בהנפקה זו גויסו 400 מיליון שקל, מתוכם לבייב הזרים 300 מיליון שקל.

בסוף הרבעון השני של 2010 ההון העצמי של אפריקה הסתכם ב-3.3 מיליארד שקל וסך המאזן הסתכם ב-26.4 מיליארד שקל – ההון היווה 12.5% מהנכסים. בתחילת הרבעון השני (סוף רבעון ראשון) הסתכם ההון העצמי ב-1 מיליארד שקל וסך המאזן ב-26.9 מיליארד שקל – ההון היווה 3.7% מהנכסים. שיפור משמעותי במינוף תודות להסדר.

עם זאת, רישום החוב החדש בספרים מבטא הוצאות מימון גדולות בעתיד. סדרות אגרות החוב החדשות – כה', כו' נרשמו בספרים בערך השוק מיד לאחר ההסדר. הערך הזה היה נמוך מהערך הנקוב וביטא תשואות שמגלמות את הסיכון שהשוק העניק לחברה וליכולת ההחזר שלה. אגרות החוב הקצרות (סדרה כה') נסחרו מיד לאחר ההסדר במחיר של 90 אגורות וביטאו תשואה (צמודה למדד) של מעל 9% ואגרות החוב הארוכות (סדרה כו') נסחרו מיד לאחר ההסדר במחיר של 65 אגורות וביטאו תשואה שנתית (צמודה למדד) של 14%. המחירים האלו והתשואות האלו התקבעו בדוחות של אפריקה. המחירים האלו הם הבסיס לערך הכולל של החוב החדש שנרשם בספרים – ערך נמוך שמצד אחד גרם לרווח הרעיוני, אך מנגד ביטא ריבית אפקטיבית גבוה ובהתאמה הוצאות מימון כבדות בהמשך. ברגע ההסדר התקבע ערך ההתחייבות בגין אגרות החוב לשתי הסדרות על סך של 3.27 מיליארד שקל והוצאות המימון השנתיות בגינן הסתכמו ב-412 מיליון שקל – ריבית אפקטיבית גבוה של 12.6%, פי שלוש ופי ארבע מהריבית על אגרות החוב הקודמות של אפריקה רגע לפני המשבר בשווקים.

נמשיך לעקוב ולעדכן