הערכות הרווח בשווקים אופטימיות ואינן משקפות האטה משמעותית. על כן עדיפה השקעה באיגרות חוב בעלות דירוג השקעה. כך סבורים האנליסטים של מכון ההשקעות של בלקרוק, חברת ניהול הנכסים הפיננסיים מהגדולות בעולם, בניהולו של לארי פינק.

לדבריהם, "התשואות הנוכחיות בשווקים נראות אטרקטיביות יותר מאשר בתחילת השנה. הסיבה לכך היא עלייה בתשואות האג"ח הממשלתיות והתרחבות המרווחים. מיוני השווקים שבויים בתפיסה כי יש סיכוי להורדת ריבית בעקבות ההאטה בצמיחה. זה הביא לירידה בתשואות, הגברת הביצועים של מוצרים בדירוג השקעה ועלייה של כ-10% במניות. בבלקרוק אנחנו עדיין אוהבים אשראי בדירוג השקעה ברמות הנוכחיות, כיוון שהמרווחים הצטמצמו רק באופן שולי בזמן שהמשקיעים חוזרים למניות.

"חברות בדירוג השקעה נמצאות במצב טוב – היחס בין תשלומי שירות החוב לרווחי הייצוא נשאר נמוך, משמע יכולת שירות החוב נשארה גבוהה, ומספר המקרים של חדלות פירעון ב-2022 הוא הנמוך ביותר מאז 2014. אנו חושבים שאיכות האשראי עדיין יציבה, המדד של S&P מראה שכוכבים עולים באשראי, או אלו שמגיעים למעמד של דירוג השקעה בתשואה גבוהה, עלו על אלו שהולכים בדרך אחרת. אנחנו מעדיפים אשראי באיכות גבוהה על רקע מצב מאקרו מחמיר, וחושבים שחלק מהנכסים בתשואות גבוהות אכן מציעים הכנסה אטרקטיבית, אבל החשש מפני התרחבות המרווחים בכל האטה מפנה אותנו לכיוון מוצרים בדירוג השקעה. גם מגמות בשוק האג"ח הקונצרניות תומכות במשקל היתר שלנו באשראי – ההיצע נמוך יחסית, כמות הנפקות אג"ח עסקיות ירדה השנה בכמעט 20% לעומת 2021 ומנפיקים רבים יכולים לחכות ולראות אם תנאי המימון משתפרים לפני הנפקת חובות נוספים. בנוסף, צורכי המימון אינם דחוקים לאחר העלייה בהנפקות בשנה שעברה".

עוד מעריכים האנליסטים של בלקרוק כי הניסיונות לעצירת האינפלציה יובילו את הכלכלה למיתון עמוק. לדבריהם, "השווקים מצפים כעת שהתכווצות מתונה תוביל לירידת שערים ולהורדת האינפלציה. אנחנו לא חושבים ש"נחיתה רכה" כזו סבירה במשטר מאקרו הפכפך המעוצב על ידי אילוצי ייצור. בנקים מרכזיים יצטרכו להוביל את הכלכלה למיתון עמוק אם באמת ירצו לעצור את האינפלציה. אנחנו חושבים שהם יעשו זאת בסופו של דבר, למרות שהם עדיין לא מוכנים להצהיר זאת. לכן אנו מאמינים שנראה צמיחה נמוכה יותר ואינפלציה מוגברת בהמשך, ובמקביל עלייה בתשואות האג"ח, סיכון לנפילות במניות, ואשראי בדירוג השקעה שייהנה מתשואות כוללות גבוהות יחסית".

"אנו במשקל יתר באשראי בדירוג השקעה לעומת מניות בהסתכלות טקטית, מה שמוביל לעלייה באיכות בגישת "תיק שלם" לאחר שהפחתנו את הסיכון במהלך השנה בתגובה לעלייה בתנודתיות המאקרו. הערכות השווי של מוצרים בדירוג השקעה עדיין נראות אטרקטיביות, המאזנים נראים חזקים וסיכוני המימון נראים מתונים. כתוצאה מכך, אנו מאמינים שאשראי בדירוג השקעה יעבור טוב יותר את תקופת ההאטה הכלכלית מאשר מניות. כמו כן אנו צופים האטה בפעילות, המבססת את משקל החסר שלנו ברוב המניות בשווקים מפותחים.

מתי בבלקרוק יהיו חיוביים למניות שוב? "הסימן שלנו יהיה שינוי מדיניות של הבנקים המרכזיים בעת ההתמודדות שלהם הם ההאטה המשמעותית בצמיחה, מה שיסמן לנו שהם מוכנים לחיות עם אינפלציה".

מעודכן ל-08/2022נכון לעכשיו, מחירי הדיור בישראל לא מתרשמים מהעלאות הריבית ומהצפי להאטה. אולי פה ושם יש כיסים של האטה, אבל זה בטח לא כולל את תל אביב, שם המחירים ממשיכים להרקיע שחקים.

בשל כך ממשיכה עיריית תל אביב לחפש פתרונות להקל על מצוקת הדיור בעיר, ולאחרונה (8.8.22), אישרה מועצת העירייה שתי החלטות חשובות הנוגעות לדיור בר השגה.

ההחלטה הראשונה נוגעת לעדכון קריטריוני הזכאות בפרויקטים בבעלות עירונית עם קביעת חמישה תנאים מצטברים: העדר בעלות על דירה; תושבי העיר; עמידה במבחן הכנסה; בדיקת הון עצמי; וקריטריון גיל (מינימלי). בנוסף, עודכן גובה שכר הדירה בפרויקטים בבעלות עירונית. ההחלטה השנייה נוגעת לסמכות העיריה לקבוע כי שיעור ההנחה בדיור בהישג יד בקרקעות פרטיות יעמוד על 40%, שהוא השיעור הגבוה ביותר שניתן לרשות מקומית לקבוע, בהתאם לחוק.

עיריית תל אביב-יפו מייצרת למעלה מעשור דיור בהישג יד ובמחיר מוזל, במגוון רחב של כלים בקרקע עירונית, בקרקעות מדינה ובקרקע פרטית. זוהי הרשות המקומית היחידה בישראל המקדמת דיור בהישג יד, כשנכון להיום קיימות בעיר כ-400 יחידות דיור בהישג יד במחיר מופחת המאוכלסות בפועל על ידי מועמדים שעלו בהגרלה ועמדו בתנאי הזכאות, בפרויקטים שבגני שפירא, יסוד המעלה, מיכלאנג'לו, מידטאון, מגדל הצעירים ו-WE. אליהן יצטרפו בשנים הקרובות כ-10,500 יחידת דיור הנמצאות בשלבי תכנון וביצוע שונים.

רון חולדאי, ראש עיריית תל אביב-יפו: "ההחלטות החשובות שהתקבלו היום במועצת העירייה, יצטרפו למדיניות הדיור העירונית שנעביר במועצה בקרוב. עיריית תל אביב-יפו תמשיך לעשות כל שביכולתה על מנת להנגיש דיור בהישג יד למשפחות הסובלות מיוקר הדיור. אני שב וקורא לממשלת ישראל להתגייס גם היא, ולאמץ את הצעת החוק שהגשנו לאחרונה לרגולציה על שכירות חופשית, שכן רק שילוב כוחות בין השלטון המקומי לממשלה יוכל להביא לשינוי אמיתי".

עדכון קריטריוני הזכאות לדיור בהישג יד וגובה שכר הדירה בפרויקטים בבעלות עירונית

בהתאם להחלטה, הזכאות לדיור בהישג יד תותנה בעמידה בחמישה תנאים מצטברים: העדר בעלות על דירה; תושבי העיר; עמידה במבחן הכנסה (עד למשתכרים מהעשירון ה-7, ובהתאמה למספר הנפשות במשק הבית), בדיקת הון עצמי, והורדת הגיל המינימאלי מ-27 ל-26 (בדומה לקריטריון הגיל שקבעה המדינה).

בהקשר זה חשוב להזכיר שגם המדינה, אשר עד כה קבעה שני קריטריוני זכאות בלבד, שכוללים העדר בעלות על דירה וקריטריון גיל, עומדת לאמץ בקרוב מבחני הכנסה. זאת, בהתאם לחוק ההסדרים האחרון אשר קבע כי עד חודש מאי 2023, על שר האוצר ושר הבינוי והשיכון להכליל מבחני הכנסה כתנאי נוסף לזכאות לדיור בהישג יד. בחוק גם נקבע כי על השרים להיוועץ עם המרכז לשלטון מקומי, אשר הסמיך את עיריית תל אביב-יפו, להשתתף בדיונים מטעמו. העירייה מאמינה כי מבחני הכנסה הם הכרח, ובלעדיהם – המשאב הציבורי והיקר הזה יהפוך למתנה לעשירים.

בנוסף, עודכן גם גובה שכר הדירה. מעתה ואילך, בפרויקטים שבבעלות עירונית שכר הדירה לא יעלה על 25% מהרף העליון של ההכנסה החודשית נטו של משקי הבית בעשירון ה-5, בהתאמה למספר הנפשות ולמספר החדרים בדירה.

גם כאן, פועלת העירייה בשונה מהמדינה, שקבעה כי שיעור ההנחה ייגזר משווי השוק של הדירה. בהקשר זה, סבורים בעירייה כי יש לפעול בדומה לערים אחרות בעולם אשר מחשבות את גובה שכר הדירה כנגזרת מההכנסה הפנויה של משקי הבית, שכן זוהי הדרך היחידה להבטיח כי לכל אותן משפחות יישאר די הצורך להוצאות החיוניות האחרות שלהן, כמו חינוך, בריאות, תרבות ועוד.

שיעור ההנחה בדיור בהישג יד והקצאה לבני המקום בקרקעות פרטיות

תיקון 120 לחוק התכנון והבנייה מסמיך את העירייה לקבוע שיעור הנחה שנע בין 20% ל-40% ממחיר השוק. בשל מחירי הדיור הגבוהים, והתפיסה כי שכירות בעיר היא דרך חיים, שמשמשת משקי בית רבים הזקוקים ליציבות וביטחון לאורך שנים, הוחלט לקבוע את השיעור הזה על הרף הגבוה ביותר שניתן – 40% – בכל תוכנית שתכלול דיור בהישג יד.

בנוסף, החוק מאפשר לעירייה לקבוע כי 25% מקרב הזכאים שיעלו בגורל בהגרלות שתערוך העירייה לפרויקטים לדיור בהישג יד בקרקעות פרטיות יהיו בני המקום, כלומר – תושבי העיר, וכך ייעשה.

קורקינטים בתל אביב – הכל על אפליקציות הקורקינטים החשמליים

מעודכן ל-08/2022הפיקוח על הבנקים בבנק ישראל מרחיב את הפיקוח על עמלות חשבון העו"ש.

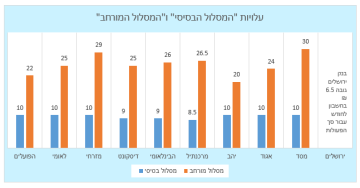

נכון להיום, רק שירות ה"מסלול בסיסי" הוא שירות בנקאי שמחירו מפוקח, והוא מאפשר קבלת חבילת שירותים בסיסיים במחיר מוזל של עד 10 שקלים. כעת בנק ישראל מתכוון להכניס שירותים בנקאיים נוספים לפיקוח על מנת להקפיא את רמת המחירים הקיימת ולהבטיח כי מחירי העמלות על שירותים אלו לא יועלו ללא אישור הפיקוח על הבנקים. בנק שיבקש להעלות את תעריף שירותים אלו, בהשוואה למחירים הקיימים במועד הוצאת הצו בנושא, יידרש להגיש למפקח על הבנקים בקשה מנומקת לכך ולקבל את אישורו. (חשבון עו"ש ללא עמלות – גימיק או אמת?)

השירותים בהם יורחב הפיקוח הינם: "פעולה על ידי פקיד", "פעולה בערוץ ישיר", "מסלול מורחב" ומסלול מורחב פלוס". מדובר על שירותים נפוצים, בסיסיים וחיוניים לציבור לקוחות המערכת הבנקאית, אותם ניתן לקבל ברוב המקרים רק בבנק שבו מתנהל חשבון הלקוח ובלעדיהם הלקוח יתקשה לנהל את חשבונו ולקיים את פעילותו הפיננסית באופן תקין.

לדברי המפקח על הבנקים, יאיר אבידן: "הפיקוח על הבנקים פועל במגוון דרכים כדי לאפשר לציבור לצרוך שירותים בנקאיים חיוניים ובסיסיים, הן בסניפי הבנקים והן בערוצים הדיגיטליים השונים, במחיר הוגן. כדי להבטיח זאת החלטנו להכניס לפיקוח שירותי עו"ש נוספים. הטלת הפיקוח נועדה לאפשר ללקוח לעשות שימוש בכספו בקלות, ובמחיר הוגן וידוע מראש ככל שיבחר בכך באחד מהמסלולים המפוקחים".

בהודעה שפרסם, מפרט הפיקוח על הבנקים את עמלות העו"ש המרכזיות ואת שירותי המסלולים השונים:

פירוט ונתונים על עמלות העו"ש המרכזיות:

| "פעולה על ידי פקיד" כוללת:

הפקדת מזומן משיכת מזומן הפקה ומסירת תדפיס לבקשת לקוח העברה או הפקדה לחשבון אחר פדיון שיק הפקדת שיק (לכל קבוצת שיקים – עד 20 שיקים) תשלום שובר פריטת מזומן עמלה זו נגבית כאשר הפעולות הללו נעשות באמצעות פקיד בנק, לרבות באמצעות מוקד טלפוני מאויש.

|

"פעולה בערוץ ישיר" כוללת:

זיכוי חשבון באמצעות המסלקה חיוב בכרטיס אשראי הפקדת מזומן משיכת מזומן במכשיר אוטומטי העברה או הפקדה לחשבון אחר תשלום שובר שאילתת מידע בכל נושא (החל מהשאילתה השביעית בחודש) משיכת שיק הפקדת שיק (לכל קבוצת שיקים – עד 20 שיקים) לרבות באמצעות תיבת שירות חיוב על פי הרשאה לחיוב חשבון והוראת קבע עמלה זו נגבית כאשר הפעולות הללו מבוצעות באמצעות המסלקה, מכשיר אוטומטי למשיכת מזומנים, אתר האינטרנט של התאגיד הבנקאי, או האפליקציה בטלפון החכם.

|

פירוט ונתונים על שירותי המסלולים השונים

- "מסלול בסיסי"

עד 1 "פעולה על ידי פקיד" ועד 10 "פעולה בערוץ ישיר" – מחיר המסלול מפוקח כבר כעת ומחירו עד 10 שקלים.

מעבר לכמות שנקבעה, יחושב לפי מחיר הפעולה.

- "מסלול מורחב"

עד 10 "פעולה על ידי פקיד" ועד 50 "פעולה בערוץ ישיר" – מחיר שקבע התאגיד הבנקאי.

מעבר לכמות שנקבעה, יחושב לפי מחיר הפעולה.

- "מסלול מורחב פלוס"

מסלול אופציונלי לבחירת התאגידים הבנקאיים הכולל את הפעולות ב"מסלול מורחב" ושירותים נוספים הייחודיים לכל בנק ובנק.

חשבון עו"ש ללא עמלות – גימיק או אמת?

הכסף שלכם שוכב בעו"ש – אתם מפסידים מזה!

מעודכן ל-08/2022

ספקי תוכן בינלאומיים יחויבו להשקיע ביצירה ישראלית ותיאסר בלעדיות על שידור תוכני ספורט. אלה שניים מהצעדים שמציג משרד התקשורת להערות הציבור במסגרת טיוטת הצעת חוק לאסדרת אספקת תכנים אודיו- ויזואליים לציבור. זאת במטרה לתקן את החקיקה בתחום השידורים ולעדכן את הרגולציה שחלה על השחקנים הפועלים בשוק, שכן מאז שחוקק החוק נוספו שחקנים חדשים למגרש, כגון חברות הסטרימינג.

ואלה עיקרי ההמלצות:

- חיזוק היצירה הישראלית – במטרה לחזק את היצירה הישראלית בארץ ובעולם, מוצע לקבוע חובות השקעה בהפקות מקומיות מסוגה עילית שיחולו על כלל השחקנים המשמעותיים בשוק השידורים בישראל, לרבות בינלאומיים, ביחס להיקף פעילותם. ספק תכנים בינלאומי עם הכנסות של 600-300 מיליון שקל יחויב בהשקעה בתוכן מקומי מסוגה עילית בהיקף של 4% מהכנסותיו מאספקת תכנים בישראל. ספק תכנים בינלאומי עם הכנסות מעל 600 מיליון שקל יחויב בהשקעה בתוכן מקומי מסוגה עילית בהיקף של 6.5% מהכנסותיו מאספקת תכנים בישראל.

בשונה מהמצב הנהוג כיום בו ספקיות תכנים ישראליות כמו פרטנר-TV וסלקום-TV המשדרות על גבי רשת האינטרנט (OTT) לא מחויבות בהשקעה בהפקות מקור ישראליות, הרפורמה תחייב כל ספק תכנים ישראלי עם הכנסות של 600-300 מיליון שקל בהשקעה בתוכן מקומי מסוגה עילית בהיקף של 4% מהכנסתו מדמי מנוי ו-13% מהכנסתו מפרסומות; ספק תכנים ישראלי עם הכנסות מעל 600 מיליון שקל יחויב בהשקעה בתוכן מקומי מסוגה עילית בהיקף של 6.5% מהכנסתו מדמי מנוי ו-13% מהכנסתו מפרסומות. הרגולציה תחול על כלל השחקנים המקומיים לפי עיקרון של אדישות טכנולוגית, ותבטיח כי בפני הצופה הישראלי יעמוד היצע גדול ומגוון של תכנים איכותיים הנותנים ביטוי לשפה ולתרבות הישראלית על כל גווניה.

עוד מוצע לקבוע כי שיעור מסוים מההשקעה בהפקות מקומיות יושקע בהפקות מקומיות שהופקו בידי בתי הפקה או מפיקים חיצוניים, כלומר הפקות שהפיק בית הפקה שלא מוחזק על ידי הגורם המממן, מה שצפוי לשמור על גיוון במקורות היצירה.

- תחרות בשידורי הספורט – על מנת לוודא רמת נגישות גבוהה של תוכני ספורט שיש להם ביקוש משמעותי בקרב הציבור או חשיבות תרבותית או לאומית, תיקבע רשימה של אירועי ספורט מרכזיים שספקי התכנים יחויבו להציעם למנוייהם, ללא תשלום נוסף. על מנת לשמר את התחרות בין ספקי התכנים שמושפעת באופן ישיר מהיכולת שלהם להציע תכני ספורט, מוצע לחייב בעל זכויות ספורט להציע את תכני הספורט לכלל ספקי התכנים, במחירים הוגנים ובלתי מפלים. בנוסף, בעל זכויות שידור של תכני ספורט שמוכר את התוכן לספקי התכנים יחויב להציע להם את זכויות השידור על גבי כל פלטפורמה, לרבות למכשירים ניידים.

- גיוון שידורי החדשות – ככלל, כל ספק תכנים יוכל לשדר חדשות אם הוא עומד בתנאים מינימליים, ובלבד שיצירת החדשות תיעשה על ידי תאגיד נפרד מהגוף המשדר. במידה ובעל רישיון חדשות ימכור את תכניו לספק תכנים, הוא יחויב להציע את החדשות לכלל ספקי התכנים במחיר הוגן ובלתי מפלה. זאת במטרה לשמור על עצמאות החדשות, ולאפשר גיוון ופלורליזם.

- שינוי המבנה הכלכלי של שוק השידורים – על מנת למנוע זעזועים משמעותיים כתוצאה משינוי המודל הכלכלי של שוק השידורים, תיקבע תקופת מעבר במסגרתה יישמרו הכללים הישנים על גבי השידורים בכבלים ולווין. לגבי שידורים על גבי רשת האינטרנט (OTT) תחול האסדרה החדשה, במסגרתה יוסרו המגבלות הכלכליות הקיימות היום. בשידורים על גבי רשת האינטרנט (הן של ספקי תכנים המשדרים רק במתכונת OTT והן של ספקי תכנים המשדרים גם בכבלים או לוויין) יוכלו ספקי התכנים לקבל הכנסות הן מדמי מנוי והן מפרסומות, ויוכלו להחזיק ברישיון לאספקת חדשות. בתום 3 שנים תבוטל ההפרדה והכללים החדשים יחולו על כלל שוק השידורים.

- הקמת רשות חדשה – מועצת הכבלים והלוויין והרשות השנייה ייסגרו, ובמקומן תוקם רשות שתפקידה לאסדר את כל תחום אספקת התכנים האודיו-ויזואליים לציבור. הרשות תוקם כיחידת סמך עצמאית במשרד התקשורת, ותהיה בעלת ראיית רוחב על השוק ויכולות מקצועיות בתחומי הכלכלה והתחרות. הסמכויות של הרשויות הקודמות יפקעו ותחתיהן יהיו כללים חדשים.

- אספקת תוכן של גופי שידור ציבוריים ללא תמורה כלכלית – נוכח חשיבותם הציבורית, תאגיד השידור הישראלי וערוץ הכנסת יספקו לכל ספק תכנים ישראלי שירצה בכך את התכנים שלהם ללא תמורה וזאת מאחר ומדובר בתכנים שהצרכן הישראלי כבר שילם עליהם דרך תשלום מיסים.

לדברי שר התקשורת, יועז הנדל, ״אנחנו מתקדמים שלב נוסף באסדרת שוק השידורים והתאמתו לעידן הנוכחי. לאחר שוועדות רבות דנו בנושא ודוחות רבים נותרו לאורך שנים ב"מגירה", אנחנו מתקדמים היום לעבר חקיקה. הרפורמה תחייב גופי שידור בינלאומיים וישראליים, בעלי מאות אלפי מנויים בשוק הישראלי, להשקיע ביצירה ישראלית. תחום החדשות נפתח לתחרות ולפלורליזם:על מנת לאפשר מגוון רב יותר של ערוצי חדשות, כל ספק תכנים יוכל לשדר חדשות ובלבד שיצירת החדשות תיעשה על ידי תאגיד נפרד מהגוף המשדר, וזאת על מנת לשמור על עצמאות גוף החדשות. תחום שידורי הספורט יוסדר ויותאם להרגלי הצפייה: שידורי ספורט עם חשיבות לאומית שספק תכנים יבקש לשדר – יהיו פתוחים לכלל מנוייו ללא תשלום נוסף. תיאסר בלעדיות על תכני ספורט, מה שיאפשר תחרות הוגנת בין ספקי התכנים. בעלי זכויות שידור שימכרו את זכויות השידור לספקי תכנים יחויבו להציע להם את זכויות השידור בכל פלטפורמה לרבות הטלפון הנייד. כך, צרכני ספורט ובייחוד חיילים יוכלו לצפות בתכני ספורט גם באמצעות הנייד שלהם בכל מקום בו הם נמצאים. יתר על כן, הרפורמה מציעה להפחית את ההתערבות הרגולטורית בגופים המשדרים, והרשויות הקיימות המאסדרות את שוק השידורים ייסגרו ובמקומן יקום גוף אחוד חדש, עם סמכות רגולציה מוגדרת וממוקדת".

חולון עומדת להתחדש בעשרות אלפי יחידות דיור. זאת לאחר שהוועדה המחוזית לתכנון ובנייה בתל אבי אישרה את תוכנית ההתחדשות הכוללנית של העיר.

מדובר בתוכנית המקודמת על ידי עיריית חולון וחלה על אזורי המגורים הוותיקים של העיר (כ-7,550 דונם), ותאפשר עם יישומה המלא לאורך זמן רב תוספת של כ-30 אלף יחידות דיור בכל רחבי העיר, תוך שמירה על איכות החיים, מתן מענה לרווחת תושבי העיר ובטיחותם והגדלת המרחב הציבורי.

התוכנית, שתוקפה יחול גם לאחר פקיעת תמ"א 38, חלה על כל מגרשי המגורים בתחומה ומסדירה את הכלים להתחדשותם תוך התאמת עקרונות תמ"א 38 למאפייניה הספציפיים של העיר ולמדיניות התכנונית – תכנית המתאר הכוללנית העירונית המקודמת במקביל, המדיניות המחוזית לבניה בסביבת אמצעי הסעת המונים והיותה של העיר משופעת בהם, תמ"א 70, תמ"א 35, ועוד פרמטרים שונים. הותכנית קובעת שני מתווים: התחדשות מגרשית, באמצעות היתרי בנייה מכוחה במסלולי חיזוק או הריסה ובניה והתחדשות מתחמית, על ידי קביעת מתחמים להכנת תוכניות מפורטות עתידיות. מתחמים אלו ממוקמים בסמיכות לתחנות הרכבת הקלה והמטרו שצפויות לקום בעיר ותחנות רכבת ישראל.

הוועדה התמודדה עם סוגיות מורכבות כמו היחס בין שיקולים תכנוניים וכלכליים, תקן חניה לאור פיתוח אמצעי הסעת המונים, הרחבת התחולה ביחס לתמ"א 38, היקף זכויות הבניה בכל אחד מהמסלולים, הצורך ביידוע הציבור בכל היתר, ויצירת הוראות מעבר, ובכל מקרה נתנה עדיפות למסלול הריסה ובנייה מחדש ולרחובות הראשיים.

שרת הפנים, איילת שקד: "מדובר בתוכנית ההתחדשות העירונית הגדולה ביותר שאושרה אי פעם. התחדשות עירונית היא המענה החשוב ביותר להתמודדות עם משבר הדיור בישראל ותוכניות כמו זו שאושר היום על ידי הוועדה המחוזית היום היא הדוגמא הטובה ביותר לדרך בה ניתן לקדם חזון זה בעוצמה רבה. 30 אלף יחידות הדיור שיתווספו לעיר בזכות תוכנית זו, יאפשרו להקל במצוקת הדיור במרכז הארץ לצד הענקת כלים להתחדשותה הכוללת של חולון לטובת כלל תושביה".

יו"ר מטה התכנון הלאומי, עו"ד שלומי הייזלר: "מדובר בתוכנית חסרת תקדים המשלבת תוספת יחידות דיור משמעותית באזור הביקוש תוך שילוב התחדשות עירונית שיביאו תנופת פיתוח לעיר חולון ולאזור כולו. אני מברך את הועדה המחוזית תל אביב על העבודה המאומצת והמקצועית".

יו"ר הוועדה המחוזית תל אביב, ערן ניצן: "התוכנית היא תוצאה של תהליך ארוך שכלל מאות שעות ישיבות עם העירייה, דיון בעשרות התנגדויות וניסוח של כללים חדשניים של התחדשות המאפשרים ליישם תוכנית מורכבת זו. יש לברך את חולון על התעוזה שתכנית זו, שהובלה על ידה, מייצגת. לראשונה בישראל מאושרת תכנית התחדשות עירונית על מרבית שטח העיר ומייצרת את הוודאות התכנונית והקניינית שכה נדרשת בבואו של השוק לממש את כלי ההתחדשות"

מתכנן מחוז תל אביב במינהל התכנון, אדר' ארז בן אליעזר: "התוכנית הינה סנונית ראשונה של תוכניות כוללות להתחדשות עירונית אשר במסגרתן נקבעים מתחמים לקידום תכניות מפורטות להתחדשות עירונית לצד 'התחדשות מגרשית' במגוון מסלולים. אישור התכנית יאפשר להשלים הליכי רישוי לפרויקטים קיימים וכן הגדלה משמעותית של פרויקטים מגוונים להתחדשות עירונית תוך שיפור המרחב הציבורי והעצמת הרחובות העירוניים במסחר ושטחי ציבור".

מעודכן ל-08/2022מועד התשלום של מענק הלימודים השנתי לילדים הגיע. בימי חמישי ושישי, 11.8.22 וה-2.8.22, ישלם הביטוח הלאומי את מענק הלימודים השנתי לילדים לרגל פתיחת שנת לימודים תשפ"ג. המענק נועד לסייע למשפחות בהכנות לשנת הלימודים הקרובה, בדברים כגון רכישת ספרים, מחברות, תיקים וכד'.

העלות הכוללת של תשלומי המענק היא כ-252 מיליון שקל.

הביטוח הלאומי משלם את המענק לכ-106,007 משפחות שבראשן הורה עצמאי (חד-הורי) עבור 173,140 ילדים, ולכ-18,312 משפחות עם ארבעה ילדים ויותר, המקבלות קצבאות קיום (הבטחת הכנסה, מזונות, נכות, אזרח ותיק, זקנה ושאירים) עבור 67,720 ילדים.

סכום המענק – 1,046 שקל עבור כל ילד מגיל 6 עד 18, והוא משולם באופן ישיר לחשבון הבנק של ההורים עבור ילדים שנולדו מ-1.1.2004 עד 31.12.2016. במקביל, עשויה להיות זכאות למענק גם אם הילד לא נולד בתאריכים האלה, והוא לומד בכיתה א' או י"ב. במצב כזה ולמען בדיקת הזכאות – יש להעביר לביטוח הלאומי את אישור הלימודים.

כאמור, המענק מועבר באופן אוטומטי לחשבון הבנק של רוב הזכאים. שאר הזכאים שאינם מקבלים אוטומטית, צריכים להגיש את הבקשה באופן חד פעמי באתר הביטוח הלאומי או בסניף. לדוגמה: הורה שהחליף לאחרונה סטטוס לחד-הורי, או פרוד הנמצא בהליך גירושין. בנוסף לאלו – הורה עצמאי (רווק/ אלמן), אישה עגונה, אישה השוהה במקלט לנשים מוכות ועולה חדש, גם כן יכולים להיות זכאים למענק.

מנכ"ל הביטוח הלאומי מאיר שפיגלר: "תחילת שנת הלימודים מהווה אירוע משמח שאין לחשוש ממנו. הביטוח הלאומי נמצא גם ברגע הזה ומעניק למשפחות סיוע כלכלי שנועד לרכוש לילדים את הציוד הנדרש להם ללימודים. זהו אחד המענקים הערכיים והמוצדקים הקיימים אצלנו. הילדים זכאים לקבל כלים לטובת הצלחה בלימודים, של מי שעתידים להוביל את החברה הישראלית ושגשוגה הכלכלי".

מענק לימודים – למי מגיע, מתי מקבלים וכמה?

השקעות נדל"ן הן ערוץ ההשקעות הפופולרי ביותר בשוק, מדובר בהשקעות יציבות אשר משקיעים רבים רואים בהם הזדמנות להכנסה פאסיבית למשך שנים ארוכות. הפקדת הכסף בבנקים לא מספקת שום תשואה עבור הלקוחות, הכסף שוכב בבנק בעוד שבהשקעות מתאימות, התשואה יכולה להגיע לעשרות אלפי שקלים בשנה! בשביל להשקיע בצורה חכמה צריך להכיר לעומק את שוק הנדל"ן ואת כל המאפיינים שלו. השקעות נדל"ן כוללות אפיקי השקעה רבים ומגוונים, ניתן להשקיע בדירות להשכרה, או לקנות מתחמי מגורים שלמים, ניתן להשקיע בנדל"ן מסחרי ולקנות שטחים חקלאיים. בכל מקרה נתון הקונים הפוטנציאליים צריכים לדעת את גודל הפרויקט ואת האפשרויות העומדות בפניהם בעיקר בנוגע למימון הפרויקט. לכן, רבים מהמשקיעים עם כסף פנוי פונים ליועצי נדל"ן שיעזרו להם לקבל את ההחלטה הנכונה.

היועצים בקיאים בכל הסוגיות המשפטיות הקשורות לנדל"ן ובתחום המיסוי על עסקאות והם מסוגלים לקרוא נכון את המפה ולהתאים את ההשקעה למשקיע. בהתאם לכך, יועצים מובילים שעובדים כעצמאים מרוויחים שכר גבוה במיוחד, שלאחר שנים של עבודה יכול להגיע ל-15,000 עד 20,000 ש"ח בחודש. היועצים רוכשים השכלה מקצועית קורסים מומלצים לעבודה מתאימים במכללות השונות ברחבי הארץ, שם הם מקבלים את כל הכלים הנדרשים בשביל לעבוד בתחום.

קורס השקעות נדל"ן

קורס השקעות נדל"ן מקנה לסטודנטים את כל הידע הנדרש בשביל לעבוד כיועצים, ולפתח כלים מעשיים שיעזרו להם לבצע עסקאות נדל"ן, משלב זיהוי הנכס עד לחתימה על העסקה. אחד הדגשים המרכזיים בכל קורס נדל"ן, הוא התאמת ההשקעה למשקיע וליכולות הפיננסיות העומדות לרשותו.

הידעתם? מכללת אורין שפלטר לא מתמחה רק בלימודי סוכן ביטוח. המכללה מתמחה גם בלימודי נדל"ן – יש קורס מקצועי בתחום שמתמקד בעיקר בצד הפרקטי של השקעות נדל"ן, ומקנה לכם את כל הכלים הנדרשים בשביל להתחיל לייעץ ללקוחות. תוך כדי הקורס תלמדו לא רק על תחום הנדל"ן, אלא איך לפנות לכל לקוח בצורה אישית ולהציע עבורו את השירות המתאים. ישנם משקיעים סולידיים כאלו שמעדיפים תשואה בטוחה, וישנם משקיעים אמיצים שמוכנים לקחת סיכון בשביל לקצור רווחים גבוהים. חלק מהמשקיעים מעדיפים להשקיע קרוב לבית ואחרים מעדיפים להשקיע מעבר לים. המטרה שלכם כיועצים היא לזהות את הפוטנציאל של כל משקיע ולעבוד בהתאם לכך.

אחד היתרונות המרכזיים של המכללה, הוא צוות ההוראה שלה. אנשי מקצוע מהשורה הראשונה שעובדים בפועל בתחום הנדל"ן ובתחומים משיקים. הלימוד ממקור ראשון הוא משאב חיוני, בשביל לעבוד בתחום. מדובר בלימודים שמכינים אתכם בצורה הטובה ביותר לעבודה עם לקוחות.

המטרה שלכם כיועצים היא ללוות את הלקוח בכל שלבי התהליך ולסייע לו להתמודדות עם כל המורכבויות הביורוקרטיות הקשורות לקנייה ומכירה של נכסים. המטרה של הקורס בהשקעות נדל"ן לעזור לכם לתת ללקוחות שלכם שירות מקיף ויסודי, ולהציע להם פרויקטים בהתאמה אישית לצרכים שלהם ושל בני המשפחה. זהו אחד התפקידים המאתגרים והמעניינים ביותר בשוק העבודה המשלב בין ידע מקצוע ותיאורטי לעבודה אישית עם לקוחות.

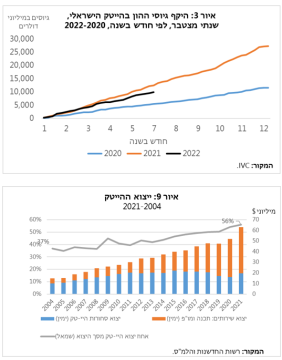

מעודכן ל-08/2022הירידות שנרשמו בחודשים האחרונים בשוקי ההון לא פסחו על חברות ההייטק הישראליות, ורבות מהן איבדו עשרות אחוזים משוויין. למגזר ההייטק יש חשיבות רבה בתרומה להכנסות המדינה ולתעסוקה במשק, כאשר נכון לעכשיו כ-10% מהמועסקים עובדים במגזר זה.

בשל כך ראה לנכון בנק ישראל לבצע הערכה של השכלות הירידות בשווקים על יציבות המגזר.

על פי ממצאי הבדיקה שערכו כלכלני חטיבת המחקר של הבנק, בשנת 2021 היו גיוסי ההון והערכות השווי של חברות ההייטק הישראליות מעל ומעבר למגמה ארוכת הטווח, ומספר שיא של חברות ישראליות הונפקו בבורסה. באותה השנה גם הוסיף לגדול במהירות הביקוש לעובדים בהייטק, ותקבולי המיסים הודות לפעילות המגזר היו גבוהים. בתחילת 2022 ירדו מדדי מניות הטכנולוגיה בישראל ובעולם ונחתכו הערכות השווי של חברות. מספר ההנפקות הראשונות (IPO’s) ירד משמעותית. גיוסי ההון במחצית הראשונה של השנה היו ברמה גבוהה יחסית לרוב השנים הקודמות, אך נמוכה משהיתה ב-2021, ויש צפי להמשך ההאטה.

ירידה חדה במחירי מניות הטכנולוגיה התרחשה גם במשבר הדוט-קום בתחילת שנות ה-2000, שהיה אירוע קיצון של פגיעה ממושכת בסקטור ההייטק. עם זאת, מגזר ההייטק הישראלי כיום הוא בוגר ומגוון יותר ממה שהיה אז. רק 11% מהמועסקים בהייטק כיום עובדים בחברות הזנק שנמצאות בסיכון הרב ביותר לפגיעה בפעילותן עקב האטה בגיוסי ההון.

בשנתיים האחרונות (2020, 2021) מדד הנאסד"ק אמנם עלה בשיעורים חריגים של 28% ו-40% בשנה בהתאמה, אך תוצר מגזר ההייטק צמח באופן יציב למדי, בשיעור שנתי ממוצע של 6%. בשל יציבות צמיחת ההייטק בעשור האחרון, והיחלשות הקשר בין הפעילות הריאלית והפיננסית של המגזר בהשוואה לתקופת משבר הדוט-קום, הסבירות לכך שהירידה בשווקים תביא לפגיעה בפעילות הריאלית של ההייטק בסדר גודל דומה לתחילת שנות ה-2000, אינה גבוהה.

על פי ממצאי הבדיקה, בטווח הקצר, הביטוי הריאלי של ההתפתחויות הפיננסיות צפוי להיות: (1) ירידה בהכנסות המדינה ממיסים, בעיקר בהכנסות בגין מימוש רווחי הון; (2) האטה אפשרית בגיוסי עובדים ובלימה של עליות השכר בקרב מרבית הפירמות; (3) עליית השכיחות של סגירת פירמות עם קשיי נזילות. הירידה בשווקים שהתרחשה מתחילת השנה צפויה להקטין את המרות המט"ח על ידי חברות הייטק מקומיות ועל פי אמידה שערכנו, הירידה עלולה להסתכם בכ-700 מיליון דולר, שהם 0.16% מהתוצר הנומינלי, בהשוואה למצב בו הנאסד"ק היה נשאר בשיא של סוף 2021.

מכיוון שבשנים האחרונות ההייטק הישראלי מאופיין בביקוש גבוה לעובדים ובמחסור בכוח אדם מיומן, סביר כי פגיעה בתעסוקה בחלק מהחברות במגזר תתבטא בעיקר במעבר עובדים לפירמות יציבות יותר ופחות באבטלה ממושכת.

בטווח הבינוני, ככל שתאט הפעילות הכלכלית העולמית, ישנם שני סיכונים עיקריים לפעילות של מגזר ההייטק: (1) ירידת ביקושים למוצרי ושירותי מגזר ההייטק, עקב האטה בצמיחה הכלכלית ומיצוי הגידול בביקושים בהשפעת הקורונה; (2) האטה בצמיחת המגזר בשל ירידה מתמשכת בזמינות ההון, במקרה של התמשכות ירידות השערים של מניות הטכנולוגיה.

מעודכן ל-08/2022

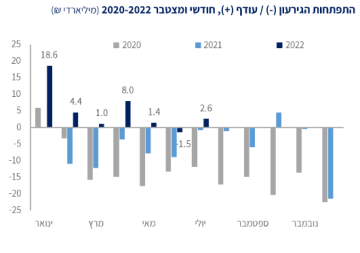

חודש שני ברציפות של עודף תקציבי מצטבר בקופת המדינה.

על פי אומדן שפרסם משרד האוצר, בחודש יולי נמדד עודף תקציבי של 2.6 מיליארד שקל, שנבע ברובו מהיקף הגבייה בהכנסות ממסים. למעט חודש יוני שהסתכם בגירעון של 1.5 מיליארד שקל (חודש שמאופיין עונתית בגירעון גבוה), מתחילת השנה נמדד עודף תקציבי של כ-34.4 מיליארד שקל. זאת לעומת גירעון של כ-44.4 מיליארד שקל בתקופה המקבילה אשתקד.

ב-12 החודשים האחרונים הסתכם העודף התקציבי ב-9.7 מיליארד שקל, שהם 0.6% תוצר.

מתחילת השנה הסתכמו הכנסות המדינה בכ-281 מיליארד שקל, לעומת כ-231.6 מיליארד שקל בתקופה המקבילה ב-2021, גידול של כ-21.3%.

הוצאות הממשלה מתחילת השנה עמדו על כ-246.5 מיליארד שקל, מתוכם כ-5.2 מיליארד שקל הוצאות לתוכנית הסיוע הכלכלי להתמודדות עם משבר הקורונה. מדובר על קיטון של 10.7% לעומת התקופה המקבילה אשתקד שמקורה בהוצאות תוכנית הסיוע הכלכלי.

מעודכן ל-08/2022מבצע "עלות השחר" לתקיפת הג'יהאד האסלאמי הסתיים, הפסקת האש נכנסה לתוקף, וכעת אפשר להתפנות להעריך את הנזקים שנגרמו מהלחימה.

על פי הערכות התאחדות קבלני השיפוצים, בתום שלושה ימי לחימה, נזקי מבצע "עלות השחר" נאמדים ביותר מ-15 מיליון שקל, בעקבות כ-150 פגיעות ברכוש, ללא קשר לתשתיות ולרכב.

רוב הנזקים הנפוצים נגרמו מהדף של עשרות מטרים מנפילת הטיל, כאשר מבנים בודדים בלבד ניזוקו באופן בלתי חוזר. הנזקים הנפוצים עד כה – שברי זכוכיות, תריסים ואלומיניום, טיח וצבע מפגיעות רסיסים ומשקופים ודלתות.

הנזקים במבצע זה נמוכים עד כה בעשרות אחוזים ממבצעים עברו, בעיקר בעקבות כ-96% הצלחה של מערכת כיפת ברזל אשר מיירטת את הטילים בעודם באוויר טרם נחיתתם בשטח ישראל.

ערן סיב, יו"ר התאחדות קבלני השיפוצים: "לצערנו אנו למודי ניסיון בנוגע לנזקי שיפוצים בעקבות מבצעים צבאיים אחת למספר שנים. בשונה משנים עברו, עד כה הנזקים נעמדים בעשרות מיליונים בודדים זאת בעקבות כ-96% הצלחה של מערכת כיפת ברזל. חשוב להזכיר כי הנוהל הראשוני לאחר פגיעת טיל הינו לחייג למס רכוש ולדווח על הפגיעה. לאחר מכן יישלח שמאי או מהנדס כדי לאמוד את הנזק כולל דוח פירוט של כלל הנזקים במבנה. בפני בעל הנכס קיימות שתי אופציות עיקריות – או להביא קבלן שיפוצים מטעמו ולקבל הצעות מחיר שכפופות לאישור מס רכוש לתחילת עבודת שיפוצים כמובן כדי לקבל החזר מלא מהמדינה, או לחילופין לקבל עבודה דרך החברות המשכנות של מס רכוש שם הכסף עובר ישירות ממס הרכוש לחברות המשכנות לטיפול בכלל השיפוצים בנכס. כמו כן, טיפ חשוב מאוד למזמיני השיפוץ, לדאוג שהשיפוץ יהיה בסטנדרט הקודם ואף מעבר לו. זה גם הזמן להגיד שמס רכוש עושה עבודתו נאמנה ונכון למבצעים האחרונים לא התקבלו תלונות בהתאחדות בנוגע לפקידי מס רכוש והשמאים שעובדים במהירות וברגישות מול משפחות רבות שמוצאות את עצמן לא פעם במבצע צבאי כזה או אחר עם דיור חלופי, שיפוצים נרחבים ועוד".

מעודכן ל-08/2022נתוני שוק העבודה בארה"ב היו חזקים מהציפיות, והראו שנכון לעכשיו, למרות העלאות הריבית, המשק האמריקאי רחוק ממיתון.

כלכלנים מקומיים מגיבים כעת על הנתונים ומעריכים מתי יתרחש מפנה, ועד מתי ובכמה יעלה הפד את הריבית כדי להשיגו.

מיטב דש: כדי לצנן את האינפלציה, הריבית תעלה ל-5%

נתוני שוק העבודה בארה"ב המחישו שהמשק האמריקאי רחוק ממצב של מיתון. כך אומר אלכס זבז'ינסקי, הכלכלן הראשי של בית ההשקעות מיטב. לדבריו, מלבד התוספת של 528 אלף משרות, מגוון האינדיקטורים מצביעים שהוא אפילו לא מתקרר:

- שיעור האבטלה חזר לרמה של 3.5%, אחד הנמוכים בהיסטוריה.

- 1% מהעובדים מועסקים במשרה מלאה, השיעור הגבוה מאז שנות ה-70.

- עדכון נתוני השכר הממוצע לחודשים האחרונים והעלייה הגבוהה ביולי הצביעו שלא הייתה בו התמתנות. השכר הממוצע (Production & Nonsupervisory workers) עלה בשיעור שנתי של 6.2%, הגבוה מאז תחילת שנות ה-80.

- שבוע העבודה הממוצע עומד על 34.6 שעות, אחד הגבוהים מאז שהנתון התחיל להתפרסם בשנת 2006.

- מספר משרות פנויות אומנם התחיל לרדת, אך הוא עדיין גבוה בכ-50% לעומת הרמה שהייתה לפני המגפה.

לסיכום, האינדיקאטור הכולל של שוק העבודה שמתפרסם ע"י Kansas City FED נמצא ברמה הגבוהה מאז סוף שנות ה-90.

עוד אומר זבז'ינסקי כי המשק האמריקאי יצר בממוצע 465 אלף משרות בחודש ב-6 החודשים האחרונים, ללא סימני התמתנות משמעותיים. לפי Jobs Calculator של שלוחת ה-FED באטלנטה, כדי שהאבטלה תעלה ל-3.7% בסוף השנה בהתאם לתחזית ה-FED, קצב יצירת המשרות צריך לרדת לכ-15 אלף בחודש בלבד, בהנחה שאין שינוי בשיעור ההשתתפות. נראה, שהסיכויים לכך די נמוכים. גם אם קצב יצירת המשרות ירד בחצי, ל-230 אלף משרות בחודש, האבטלה תמשיך לרדת ותגיע לכ-3% בסוף השנה. ברמות אבטלה כל כך נמוכות ה-FED צפוי להמשיך ולהעלות ריבית בקצב יחסית גבוה, גם אם קצב האינפלציה יהיה בירידה בעקבות היחלשות הכוחות "הטרנזיטוריים".

על פי הניסיון ההיסטורי מאז סוף שנות ה-50 באפיזודות דומות, כדי להוריד את אינפלציית הליבה ב-4% (משיא של 6.5% במרץ לכ-2.5%) האבטלה צריכה לעלות בשיעור של בין 2.5% ל-3.0% לרמה של כ-6.0%-6.5%.

אחרי פרסום הנתונים האחרונים, השווקים מעריכים שכדי שה-FED ישיג את מטרתו ויוריד אינפלציה ליעד של 2% הוא יסתפק בעליית ריבית לכ-3.6%, כ-1.25% מעל הרמה הנוכחית. הערכת השווקים שהריבית תעלה בפגישתו בספטמבר ב-0.75% בסיכוי של 70% כבר בקושי מסתדרת עם התחזית שהריבית תעלה רק עד ל-3.6%. הסיכוי שזה יקרה יורד עוד יותר לאור ההתבטאויות האחרונות של דוברי ה-FED. אפילו אלה שנתפסים "היוניים" ביותר ביניהם, נשמעים רחוקים אפילו מלחשוב על האטה בקצב עליות הריבית.

הנחת השווקים לגמרי לא מסתדרת גם עם ניסיון העבר. בחינת כל האפיזודות מאז סוף שנות ה-50 בהם ה-FED העלה ריבית כדי להרגיע התפרצות של אינפלציית הליבה מצביעה על קשר מאוד הדוק בין שיעור עלייה בריבית לשיעור ירידה באינפלציה. על כל אחוז של עלייה בריבית, אינפלציית הליבה ירדה בכ-0.8%.

בהתאם לכך, כדי להוריד אינפלציית ליבה מ-6.5% (רמתה בשיא בחודש מרץ) לכ-2.5%, הריבית צריכה לעלות בסה"כ בכ-5% לרמה של 5.0%-5.25%. על פי הדפוס ההיסטורי, עליית ריבית ל-3.6%, כפי שמגלמות הציפיות בשווקים, או אפילו ל-3.8% לפי תחזית ה-FED, אמורה להספיק רק כדי להוריד אינפלציית הליבה לכ-4%-4.5%.

פסגות: קשה לראות היפוך מגמה בריבית כבר במרץ 2023

דו"ח התעסוקה של חודש יולי שם את החותמת הסופית על כך שהבעיה העיקרית של ארה"ב כיום היא בעיית האינפלציה ולא המיתון. כך אומר אורי גרינפלד, האסטרטג הראשי של פסגות. לדבריו, נתוני הצמיחה של ארה"ב הראו שברבעון השני המשק האמריקאי נכנס באופן רשמי למיתון אבל קשה לומר על משק שייצר 528 אלף משרות בחודש יולי ו-465 אלף משרות בממוצע מדי חודש בחצי השנה האחרונה שהוא במיתון.

יתרה מכך, ניתן לחדד ולומר שדו"ח התעסוקה של חודש יולי שם את החותמת הסופית על כך שבעיית האינפלציה של ארה"ב היא בשוק העבודה ולא במגבלות האספקה, מחירי האנרגיה או שוק הנדל"ן. שיעור האבטלה ירד ל-3.5% כאשר שיעור ההשתתפות שעדיין נמוך באופן משמעותי מרמתו לפני הקורונה ירד גם הוא ב-0.1% ל-62.1%. שוק העבודה ההדוק ממשיך ללחוץ לעלייה מהירה בשכר ובהתאם, קצב הגידול השנתי בשכר השעתי עלה גם הוא ל-5.2%. לאחר דו"ח כזה אין שום סיבה להיות מופתעים מכך שההסתברות להעלאת ריבית של 75 נ"ב בפגישה הבאה (22 בספטמבר) עלתה בסוף השבוע וזו עומדת כיום על 76%. הדרך היחידה להתמודד עם אינפלציה שמגיעה משוק העבודה ולעצור את מנגנון ההיזון החוזר של אינפלציה-שכר-אינפלציה היא לקרר את המשק מספיק על ידי פגיעה בביקוש הצרכנים ובפירמות. באופן דומה, קשה להבין למה השווקים עדיין מגלמים ששיא הריבית יהיה במרץ הקרוב ולאחר מכן זו תחל לרדת.

הרגישות של הפד ושל בנקים מרכזיים אחרים בעולם לאינפלציה הפכה להיות גבוהה מאוד, בדיוק באופן שבו הרגישות שלהם לנזילות עלתה לאחר המשבר של 2008. אינפלציה מצד הביקוש היא הפחד הגדול של בנקים מרכזיים שכן כדי לפתור אותה באמת אין ברירה אלא להדק את המדיניות המוניטארית יותר מהדרוש. לכן, ברגע שהבנקים המרכזיים נזכרו שאין ארוחות חינם ושמדיניות מוניטארית מרחיבה מדי עלולה להביא לסחרור אינפלציוני, הרף להפחתות ריבית הפך להיות גבוה בהרבה מאיפה שהיה לפני 2021.

גם אם הריבית הריאלית הנייטרלית (כלומר רמת הריבית שצריך לעלות מעליה כדי לקרר את המשק) כיום בארה"ב היא, כפי שמעריכים בפד, קצת מעל 0% וגם אם האינפלציה תלך ותתמתן מכיוון צד ההיצע לכ-4% בתחילת השנה הבאה, הפד עדיין צריך להעלות את הריבית לכ-4% כדי שהמדיניות שלו תחל להשפיע, מה שעדיין לא מגולם בשוק. חשוב יותר, עד שהשפעה זו תבוא לידי ביטוי בשוק העבודה, מה שהפך להיות תנאי הכרחי להפחתת ריבית, יחלפו שניים או שלושה רבעונים כך שקשה לראות כיצד הריבית יורדת כבר במרץ. בנוסף, כדאי לשים לב לכך שהמילה "אם" מופיעה פעמיים בפסקה הקודמת כך שמדובר על תרחיש אופטימלי. יתכן שגורמים כמו המלחמה באוקראינה או שוק הנדל"ן יגרמו לכך שייקח לאינפלציה יותר זמן לרדת ויתכן גם ששוק העבודה ה"חדש" או תהליכים של דה-גלובליזציה הביאו את הריבית הריאלית הנייטרלית להיות גבוהה יותר מכפי שהפד מעריך.

מזרחי טפחות: העלאת הריבית עד כה לא שוללת את תרחיש הנחיתה הרכה

מבחינת ה-Fed דוח התעסוקה נוח ומראה לשווקים, יחד עם נתוני התעסוקה החזקים, מגובים באינדיקטורים מובילים כמו רוב מדדי מנהלי הרכש, כי העלאת הריבית עד כה לא שוללת את תרחיש הנחיתה הרכה שהוא מתבסס עליו לצורך מדיניות ה-front loading (העלאת הריבית מהר וחד יותר) שלו. כך אומר רונן מנחם, כלכלן ראשי בבנק מזרחי טפחות. לדבריו, עונת הדוחות הקרבה לסיומה מעידה אף היא על כך שנכון למחצית הראשונה של השנה – החברות הסתדרו עם המצב והאופק שלהן להמשך השנה חיובי בדרך כלל.

מסיבה זו ראינו דווקא את איגרות החוב הממשלתיות בארה"ב מגיבות בירידות חזקות (תשואות הפדיון עלו לכל אורך העקום) ואילו מדדי המניות לא רשמו שינוי של ממש. מדד דאו ג'ונס התעשייתי אף עלה.

התגובה החדה של איגרות החוב משקפת גם תיקון למהלך העליות המהיר שהן רשמו שבועות האחרונים ובכלל מעידה על תנודתיותו החדה מאוד של אפיק זה.

עדיין, הן שוק המניות והן שוק איגרות החוב רגישים מאוד לנתונים מהשטח ובמיוחד לנתון על מדד המחירים לצרכן לחודש יולי, שיפורסם ביום רביעי השבוע ולפי הערכות יוסיף להיות גבוה מ-9% בחישוב שנתי (או כ-6% בניכוי סעיפי המזון והאנרגיה).

אם הנתון יפתיע מעלה (כפי שקרה בחודש הקודם) ייתכן שתהיינה (שוב) קריאות הערכות להעלאת ריבית של 100 נ"ב, מה שיכול לגרום למהלך נוסף של עליות בתשואות הפדיון והיתללות של העקום.

מאידך, נתון נמוך יותר כנראה לא ירפה את ידיו של ה-Fed מלהעלות את הריבית ב-75 נ"ב בכל זאת, כי כאמור זו המדיניות שלו כרגע.

מכל מקום, ככל שעונת הדוחות מסתיימת תשומת הלב של השווקים חוזרת לנתוני המאקרו, משום שה-Fed הבהיר שהמדיניות שלו להמשך תלוית נתונים.

כמו כן, ממשיכים ללוות את השווקים שני הפילים שבחדר – מלחמת רוסיה–אוקראינה ונושא סין–טייוואן. עושה רושם שהתפתחויות בין גושיות תמשכנה להוות וקטור שיאתגר את סנטימנט המשקיעים, אם כי סביר שהשווקים צופים קדימה וכבר מתמחרים לפחות חלק מכך.

לממשלת ישראל ובפרט למשרד האוצר , יש מטרות שונות. כל ממשלה קובעת לעצמה מטרה על פי אידיאולוגיה, צרכים כאלה ואחרים, לפי התנאים שעומדים לרשות המדינה בכלל והממשלה בפרט ובהתאם לדברים אחרים שיכולים להשפיע על אופי ההתנהלות וכן על המטרות והיעדים.

אך באופן כללי למשרד האוצר יש שתי מטרות מוצהרות. הראשונה, לייצר תחרות בענפים שונים, רבים ככל שניתן, מתוך כוונה לעודד צמיחה וכלכלה בריאה יותר. המטרה השנייה היא, לעזור לאזרחים לייצר יותר כסף, לחסוך יותר, להשקיע אותו בצורה נכונה, ובאופן כללי להתנהל נכון מבחינה כלכלית ברמת הפרט והמשפחה.

זו אחת הסיבות מדוע הוקם אתר הר הביטוח GOV. מדובר על אתר שקיים מזה מספר שנים ומטרתו לאפשר לכל אזרח במדינת ישראל לקבל תמונת מצב מלאה אודות הפוליסות שהוא מחזיק ברשותו. האתר מספק מידע אודות פוליסות ביטוח רכב, דירה, חיים, בריאות ועוד. כל הפוליסות שרכשנו אי פעם, אנחנו יכולים למצוא באתר ולקבל עליהן את המידע הרלוונטי עבורנו.

חשוב לומר, לצד אתר הר הביטוח GOV, אנחנו יכולים למצוא גם חברות פרטיות שהקימו אתרים דומים ומספקים לגולשים אפשרות לקבל תמונת מצב מלאה לצד אופציות נוספות שלא קיימות באתר הממשלתי. אופציות שניתן לקבל בזכות התנאים והיכולות שעומדים לרשות החברות הפרטיות ולא עומדים בהכרח לרשות הממשלה.

איך הר הביטוח יכול לעזור לנו להתנהל נכון יותר מבחינה כלכלית?

הממשלה בחרה להקים את הר הביטוח GOV, מתוך שתי כוונות המשולבות זו בזו. ראשית, לאפשר לכל אזרח ליהנות משקיפות מלאה ומידע כולל אודות הפוליסות שעומדות לרשותו. שנית, מתוך כוונה לעודד תחרות גבוהה יותר בתחום הביטוח.

ברגע שאנחנו יודעים אילו פוליסות עומדות לרשותנו, אז קל יותר לנו יותר להחליט אילו מהן אנחנו צריכים ועל אילו אנחנו יכולים לוותר. אנחנו יכולים לחסוך כך הרבה מאוד כסף וליהנות מהשקעה הרבה יותר חכמה באמצעות פוליסות שאכן משתלמות לנו.

מעבר לכך, אנחנו יכולים ליהנות מתחרות גבוהה יותר בשוק הביטוחים, מאחר ויש לנו אפשרות לבחור, לא רק אילו פוליסות אנחנו רוצים וצריכים ועל אילו אנחנו יכולים לוותר, אלא יש לנו נקודת מיקוח הרבה יותר טובה מול חברות הביטוח השונות. הן יצטרכו לעבוד קשה יותר בשביל שנישאר אצלן ונמשיך לשלם עבור הפוליסה שלנו.

את מי זה יכול לשרת?

בעיקרון, אתר הר הביטוח יכול לשרת כל אחד מאיתנו. כל מי שאי פעם רכש פוליסות ביטוח יכול לקבל כאן מידע שישרת אותו.

בפרט זה יכול לשרת אנשים שמחזיקים בכמות גדולה של פוליסות והם לא בהכרח מודעים לכך. אלו יכולות להיות פוליסות שנרכשו לפני שנים רבות וכן אלו יכולות להיות פוליסות שנרכשו על ידי מקומות עבודה שונים, מבלי שהם זוכרים או אפילו יודעים על כך.