בית ההשקעות "יצירות": "לאחר שהגיעה לרמת שפל, צפויה הריבית במשק להיוותר ללא שינוי בחודשים הקרובים"

איילת ניר, הכלכלנית הראשית של בית ההשקעות "יצירות", מתייחסת היום להחלטת הריבית של בנק ישראל. "הודעת הריבית מפתיעה, שכן הערכנו שהועדה תבחר להמתין עד לאחר פרסום מדד חודש מרץ (או לפחות מדד חודש פברואר) כדי לבחון האם הימצאות ציפיות האינפלציה לטווחים הקצרים מתחת לרף ה- 1% הינה זמנית או שמדובר בהתבססות ברמה זו", כותבת ניר.

"יתר על כן, על פי המדידות שלנו המתבססות על תשואות שוק האג"ח הממשלתי, נרשמה עליה בציפיות האינפלציה לשנתיים לאחר פרסום מדד חודש ינואר (וציינו כי זה יהיה המשתנה המכריע לקביעת הריבית), בעוד בבנק ישראל מציינים כי הציפיות נותרו ללא שינוי (ומתחת ל-1%)", מציינת איילת ניר.

ניר מוסיפה כי "ההסבר עשוי לנבוע מתקופות מדידה שונות: יתכן שבנק ישראל משווה בין ציפיות האינפלציה לאחר פרסום המדד לבין אלו שנמדדו לפני חודש ימים, בעת ההחלטה על הריבית חודש פברואר, בעוד אנו היינו עדים לירידה נוספת בציפיות ממועד ההחלטה על ריבית חודש פברואר ועד לפרסום מדד חודש ינואר, ולעליה בהם לאחר פרסום המדד. בחינה זו (לאורך החודש ולא בין שתי נקודות) היתה מחזקת את ההחלטה להמתין חודש חודשיים נוספים כדי לבחון האם מדובר במגמה חדשה, בעוד ההסתכלות על 2 נקודות זמן בלבד, לא מראה את השינוי ועל כן חיזקה ככל הנראה את ההחלטה להפחית את הריבית".

ניר מציינת בנוסף, כי "משתנים ריאליים שפורסמו לאחרונה לא מצביעים על צורך להפחית ריבית, שכן עולה מהם כי מתחילת השנה רמת הפעילות הכלכלית משתפרת: מדד מנהלי הרכש עלה אל מעל לרף 50 הנקודות ומצביע על התרחבות הפעילות בתעשייה; נתוני סחר החוץ המצביעים על התאוששות היצוא; המדד המשולב שפורסם אך אתמול (אם כי בבנק ישראל סייגו ואמרו כי מדובר בעליה זמנית על רקע העלייה החדה בצמיחת התוצר העסקי ברבע האחרון של 2014 שלא צפויה לחזור על עצמה)".

ניר סבורה כי "בסופו של דבר נראה, כי הייסוף בשער החליפין הוא זה שהטריד את חברי הועדה המוניטרית, בשל ההשפעות העשויות להיות לו על הצמיחה והאינפלציה העתידיים, ולכן בחרו חברי הועדה להקדים תרופה למכה ולהפחית את הריבית כבר היום. אז זהו. הגענו לתחתית. מפה הריבית יכולה רק לעלות. נכון שהועדה יכולה לנקוט בצעדים נוספים (כמו הרחבה כמותית) באם היא תידרש לכך, אך הריבית עצמה, הגיעה לרמת שפל היסטורית".

ב"יצירות" מציינים כי בנוסף להחלטה להפחית את הריבית במשק בחרה הועדה המוניטרית גם לצמצם את המרווח (הפרוזדור) שסביב ריבית בנק ישראל מרמה של 0.25%± לרמה של 0.1%±. צמצום המרווח פועל כהפחתת ריבית לכל דבר ומטרתו הגדלת הנזילות העומדת לרשות המוסדות הפיננסיים, העסקים ומשקי הבית והוזלתה. חשוב לציין, כי יש הגיון רב בצמצום המרווח כאשר הריבית נמוכה.

איילת ניר מדגישה בתגובתה כי זו לא הפעם הראשונה שבבנק ישראל עושים שימוש בפרוזדור ככלי מוניטרי: בסוף דצמ' 2008 צומצם הפרוזדור מ- 1% ל- 0.5%; בפברואר 2009 הוא צומצם שוב ל- 0.25%; בנוב' 2010 הוא הורחב ל-0.5%. כמו כן, בסוף יולי 2014 הוא צומצם ל- 0.25%. כתוצאה מצמצום המרווח, הריבית שבה הבנקים מלווים מבנק ישראל תופחת עתה ב- 0.3% (מ- 0.5% ל- 0.2%), במקום 0.15% שהינו שיעור הפחתת הריבית המוניטרית, בעוד הריבית שהבנקים יקבלו על פיקדונותיהם תישאר ללא שינוי ברמה של 0.0%.

להערכתה של ניר "לאחר שהגיעה לרמת שפל, צפויה הריבית במשק להיוותר ללא שינוי בחודשים הקרובים".

בבית ההשקעות אקסלנס חוזים תפנית חיובית בציפיות האינפלציה בקרוב, שינוי בתפיסת הריבית בטווח רחוק יותר

בית ההשקעות אקסלנס מגיב הבוקר להחלטת בנק ישראל להוריד את הריבית. באקסלנס סבורים כי תיסוף של השקל ב-7.5% מול השער הנומינלי האפקטיבי (סל המטבעות) בתוך חודשיים הוביל להחלטה.

בסקירתם כותבים אקסלנס, כי "רק בתחילת חודש דצמבר נשק השער הנומינלי האפקטיבי לרמת שיא של 88.4 – רמה בה לא ביקר מאז פברואר 2013. ובתוך קצת יותר מחודשיים, חזר לרמת שפל של 81.5. הייסוף בשער השקל, שכמעט ומחק את כל הפיחות שהתקבל בערך המטבע מאז חודש אוגוסט, הוא שעמד במרכז ההחלטה שהתקבלה אתמול".

באקסלנס מעריכים כי "את האיתות להחלטה היה ניתן למצוא כבר בחשש העמוק שהביעו חברי הוועדה מהייסוף החד כפי שעלה בפרוטוקולים של ההחלטה האחרונה. בהודעה, שפרסם בנק ישראל, מתוארת בהרחבה יחסית סביבת האינפלציה העולמית ורמת הריביות הנמוכה המצויה במדינות רבות אשר תורמת בין היתר להתחזקות שער השקל מול הסל. מקבלי ההחלטות בבנק לא היו מוכנים לעמוד בפני סיכון של המשך הייסוף בערך המטבע מתוך חשש שישפיע בצורה שלילית על הפעילות הכלכלית ועל ציפיות האינפלציה, ולכן החליטו "להקדים תרופה למכה" ולהוריד במפתיע את רמת הריבית".

אקסלנס שואלים: אם הגענו עד הלום והאינפלציה מאפשרת אז למה לא? בתשובה, כותבים אקסלנס כי "אם בחודשים האחרונים ניסו לשדר בבנק ישראל אופטימיות כלשהי לגבי האפשרות של שיפור בציפיות האינפלציה והעריכו כי מחירי החשמל, המים והנפט הם שגורמים לציפיות הנמוכות, בפרוטוקולים של ההחלטה הקודמת עלתה תמונה מדאיגה יותר. חברי הוועדה העריכו שהאינפלציה מושפעת לרעה גם ממוצרים לא סחירים – או במילים פשוטות יותר, האטה כלכלית מקומית. אומנם הצריכה הפרטית אינה מראה סימנים של דעיכה בעקבות ציפיות נמוכות אלו אבל בבנק לא מוכנים לקחת סיכונים.

בנוסף מציינים אקסלנס כי "האינפלציה בישראל מצויה עמוק בטריטוריה שלילית, ציפיות האינפלציה מושפעות לרעה והייצוא משתפר אבל זה עשוי להתהפך שוב. אומנם התשואות הארוכות יותר נמוכות, ומנפחות את מחירי הנכסים, אבל הן תשארנה נמוכות גם בגלל מגמה גלובלית. אז למה לא לנסות בכל זאת לנצח באותה "מלחמה אבודה" בשער החליפין. בבנק ישראל היו מאוד מרוצים לפני חודשיים שלושה מהפיחות החד בשער החליפין ובתמורה הצפויה שלו לאינפלציה, אך הייסוף החד שגנז אפשרות זו, רק האיץ את ההחלטה לפעול".

באקסלנס חוזים תפנית חיובית בציפיות האינפלציה בקרוב, שינוי בתפיסת הריבית בטווח רחוק יותר: בבית ההשקעות מעריכים כי "בחודשים הקרובים נגלה להערכתנו כי ישנן מספיק סיבות לאופטימיות בנושא האינפלציה. בנק ישראל מאותת כי הוא מוכן לנקוט בצעדים אגרסיביים יותר (כולל מגבלות זמניות להערכתנו) כדי להשיג את הפיחות המיוחל. בנוסף מחירי השכירויות יחזרו לעלות בקרוב. מחירי המזון לא יוכלו להמשיך לרדת לאורך השנה ולהערכתנו גם מינוי שר אוצר חדש בישראל יביא עימו בשורה של עליית מיסים. מעבר לכל אלה, אנחנו מעריכים כי מחיר הנפט יוכל להתייצב ברמות של 65 דולר לפחות בתוך שנה (הוא אולי יירד בתקופה הקרובה אבל יחזור לעלות בהמשך). בנוסף יש לקחת בחשבון את האבטלה הנמוכה ועדכון שכר המינימום שיתרמו לעלייה באינפלציה".

"תפיסת הריבית לעומת זאת תשתנה רק בטווח ארוך יותר של מספר חודשים ולהערכתנו התפנית תגיע עם שינוי

כיוון בתשואות האג"ח של ממשלת גרמניה. התשואות הנמוכות של אג"ח גרמניה מכבידות על התשואות בכל אירופה, בארה"ב ולהערכתנו גם בישראל", כותבים אקסלנס ומוסיפים: "עם זאת תפנית חיובית באינפלציה באירופה ובנתוני המאקרו שם, תוביל לעליית תשואות שם ותסחוב איתה גם את התשואות בארה"ב וכפועל יוצא גם את התשואות בישראל. לכן אנחנו ממליצים לעקוב אחר נתוני המאקרו באירופה ונתוני האינפלציה ולחשוב על שינוי תפיסת הריבית עם שינויים לטובה שם. מחר אגב, אמורה יו"ר הפד גנט ילן לנאום במסגרת העדות שלה בקונגרס על המצב הכלכלה. היא צפויה להציג גישה מאופקת ביחס להעלאת הריבית בארה"ב אז אין מה לצפות לשינוי כיוון משם. בפד חוששים מהשלכות הייסוף של הדולר על הכלכלה והשלכות שליליות של סקטור האנרגיה בארה"ב על ההשקעות ושוק העבודה".

פוליסת ביטוח משכנתא חדשנית המאפשרת, לראשונה בישראל, להוזיל משמעותית את עלויות הביטוח בכל חודש ולחסוך אלפי שקלים לאורך חיי המשכנתא

פסגות ביטוח, מבית פסגות, משיק היום פוליסת ביטוח משכנתא חדשנית המאפשרת, כך הם טוענים (ולכן – קחו זאת בערבון מוגבל), להוזיל משמעותית את עלויות הביטוח בכל חודש ולחסוך אלפי שקלים לאורך חיי המשכנתא. אנחנו לא אומרים שזה לא אפשרי, אבל פסגות לא המציאו את מוצרי הביטוח הזולים על המשכנתא, וייתכן מאוד שגם אצל אחרים תמצאו תנאים טובים

ביטוח משכנתא להבטחת תשלום יתרת החוב הינו תנאי מחייב על ידי הבנקים למשכנתאות. בעת נטילת משכנתא, בני הזוג נדרשים לרכוש, כל אחד בנפרד, ביטוח חיים על סך מלוא סכום המשכנתא, כך שלמעשה הם אינם יכולים לנצל את עובדת היותם בני זוג המבוטחים לשם הבטחת החזר חוב משכנתא יחיד, ומשלמים בשל כך גם עבור כיסויים שאינם נדרשים על ידי הבנק.

הפוליסה החדשה, "פסגות משכנתא בזוג" מציעה ביטוח משכנתא ייחודי, המשותף לשני בני הזוג וכולל רק את הכיסויים הנדרשים על ידי הבנק. כלומר, לעומת ביטוחי המשכנתא הרגילים, בהם הביטוח כולל גם כיסויים שעל פי רב אינם נדרשים, כגון האפשרות (במקרה מותו, חלילה, של אחד מבני הזוג) של בן הזוג הנותר בחיים להמשיך את הביטוח גם לאחר שהבנק כבר יצא מהתמונה והמשכנתא נפרעה או האפשרות שתגמולי הביטוח שישולמו יהיו גבוהים מהסכום הנדרש לפרעון המשכנתא, במקרה החריג שבו, חלילה, שני בני הזוג נפטרים באותו המועד, בפוליסה החדשה, כיסויים אלו, אינם נכללים ועל ידי כך מתאפשר חיסכון משמעותי בדמי הביטוח המשולמים לעומת התעריפים של ביטוח משכנתא סטנדרטי.

אריק יוגב, מנכ"ל פסגות ביטוח גמל ופנסיה: "פסגות ביטוח חרטה על דגלה לקדם מוצרים חדשניים בתחום הביטוח ולתת מענה מיטבי לצרכי הלקוחות שלנו. במסגרת זאת, חשבנו על דרך להוזיל את העלויות של ביטוחי המשכנתא, המהווים מרכיב חובה בעלויות הגבוהות הכרוכות ברכישת דירה. לשם כך השקנו את "פסגות משכנתא בזוג", שהינו מוצר חדשני וראשון מסוגו בארץ, המעניק פתרון ייחודי, קל ופשוט לציבור נוטלי המשכנתאות בעת לקיחת המשכנתא. על ידי הוצאת כיסויים שאינם מחויבים, הוזלנו עלויות ואפשרנו חיסכון של אלפי שקלים לאורך חיי המשכנתא".

כיום מציעה פסגות ביטוח מוצרי ביטוח שונים בהם: ביטוח חיים (ריסק), ביטוח משכנתא (חיים), ופוליסות חיסכון.

מבדיקה של החברות אשדר, אזורים וצמח המרמן, הבונות את פרויקט קרניצי החדשה, עולה כי במקום השני והשלישי מתמקמות גבעתיים וקריית אונו (11% כל אחת), מתל אביב הגיעו 8.9% מהרוכשים וכ-4.4% הגיעו מחולון

הציפייה לפרויקט שכונת קרניצי החדשה במשך שנים נותנת את אותותיה והביקושים גבוהים. מבדיקה של החברות אשדר, אזורים וצמח המרמן, הבונות את פרויקט קרניצי החדשה, עולה כי 42% מרוכשי הדירות בפרויקט הגיעו מהשכונות הסמוכות בתוך רמת גן.

החברות מדווחות כי במקום השני והשלישי מתמקמות גבעתיים וקריית אונו (11% כל אחת), מתל אביב הגיעו 8.9% מהרוכשים וכ-4.4% הגיעו מחולון. גם תושבים מרעות, קריית אתא, סביון וראשון לציון רכשו דירות בפרויקט.

רחלי בריזל, סמנכ"ל השיווק בחברת אשדר, הבונה את פרויקט קרניצי החדשה יחד עם אזורים וצמח המרמן, ציינה כי "תושבי רמת גן והסביבה, שמכירים היטב את התוכניות של השכונה, המתינו שנים עד שהבעיות הבירוקרטיות ייפתרו. כעת, כשהם רואים את התממשותן של התוכניות הם נוהרים למשרדי המכירות. רובם המכריע של הרוכשים הם משפרי דיור שערך הדירות שלהם זינק בשנים האחרונות במאות אחוזים. מדובר בפלח אוכלוסייה שמחפש לשדרג את מקום מגוריו והוא מוכן לשלם על כך בכדי לממש את החלום".

סך כל היקף השטחים הציבוריים הפתוחים בקריניצי החדשה עומד על 44.7 דונם – הרבה מעבר לכל המלצה רשמית. השטחים הפתוחים בכניסות לשכונה מתוכננים כמקומות מוצלים מתוך מחשבה תכנונית השמה לדגש את צרכיהם של הולכי הרגל ורוכבי האופניים ומכירה בחשיבותו של מרחב ציבורי מוצל. זאת, בנוסף לכך שהשטחים הירוקים מנותקים לגמרי מכבישי השכונה ובכך מהווים מתחם ירוק ובטוח לילדים".

שכונת קריניצי החדשה ניצבת על שטח של כ-235 דונם ועתידה לכלול כ-1,000 יחידות דיור ב-5 מגדלי יוקרה, בבניה נמוכה של יחידות גן-גג ובצמודי קרקע. חלקן של החברות אשדר, צמח המרמן ואזורים בשכונה הוא 407 יחידות דיור כולל החלק של בעלי הקרקע.

עוד מוקמים בשכונה מרכז מסחרי חדש, פארק רחב ידיים בן 35 דונם, שטחים למבני ציבור, לגני ילדים ולמוזיאון. השכונה עצמה ומבניה נבנים כ"מרחב ירוק" הכולל פתרונות אקולוגיים וסביבתיים, לשם צמצום הפגיעה בסביבה, בהתאם לתקן הישראלי 5281 לבניה ירוקה. בסמוך לשכונה מתוכננות 2 תחנות בקו הסגול של הרכבת הקלה העתידית בגוש דן, שתתן מענה תחבורתי נוסף לתושבים ותקשר את השכונה לערים השכנות.

מנכ"ל Lee Marshel ויזם הנדל"ן שי ניסים, שאינו אופטימי גם לגבי השנים הקרובות: ""עליית מחירי הדיור בישראל נמשכת ותימשך כל עוד היצע הקרקעות הזמינות לבנייה קטן"

שנת 2014 הסתיימה עם לא מעט נתונים מדאיגים ועובדות מאכזבות על שוק הנדל"ן בישראל. מחירי הדירות עלו בכ- 5% ברבעון השלישי של 2014 בהשוואה לרבעון השלישי 2013.

במצטבר מדובר בעליה של כ- 7% אחוזים תוך פחות משבע שנים. בחמש השנים האחרונות עלה מספר המשכורות הדרוש לרכישת דירה בכ-50%, אבל היקף המשכנתאות זינק בכ- 70%, כך שסך חובות המשכנתא של משקי הבית בישראל לבנקים מתקרב לשיא מטורף של כ- 300 מיליארד שקלים.

בעוד שכל המדדים מזנקים באופן חסר תקדים, התחלות הבנייה גדלו רק בכ- 2,000 יחידות בשנה החולפת. "רק אם המדינה תשכיל להגדיל את התחלות הבנייה השנתיות, המצב ייפתר" אומר יזם הנדל"ן, שי ניסים מנכ"ל Lee Marshel.

מי שתוהה כיצד ייתכנו מחירי הדיור הגבוהים בישראל, צריך לצרף את הנתונים יחד: היקף נטילת המשכנתאות לעומת היקף התחלות הבנייה – זה לב העניין. הישראלים רוצים לרכוש דירה משלהם ולכן הם לוקחים הלוואות מהבנקים – כפי שניתן לראות מנתוני היקף המשכנתאות בשנה האחרונה. בפועל, מספר העסקאות אינו גדול וההיצע ברור מהנתונים. "הביורוקרטיה הקשה והמחסור בהתחלות הבנייה, היא זו שיוצרת את מצוקת הדיור הקשה לאלפי זוגות צעירים, המבקשים לרכוש דירה" אומר שי ניסים.

לישראל יש כסף זול וזמין: הריבית הנמוכה מאפשרת לקחת משכנתאות גדולות, והשוק לימד את הישראלים לא לפחד מנטילת הלוואה לצורך רכישת נדל"ן, כיוון שמחירי הדירות עולים בהתמדה. הרוכשים מאמינים בשוק הדירות ורוצים להיות שותפים לחגיגה של עליית המחירים. הם מוכנים, לשם כך, להתחייב לחוב שיוחזר רק בעוד 30 שנה, בהחזר חודשי נמוך. מבחינה זו, עבור ציבור הרוכשים – רכישת נדל"ן בישראל היא כמעט נטולת סיכון: הכסף זמין וזול והתשואה בטוחה.

הנכונות הזו לרכישה, מתנגשת עם המציאות: היצע דירות נמוך שאינו עונה על הביקוש ואינו הולם את הגידול באוכלוסייה "מחירי הדיור בישראל ימשיכו לטפס ולהאמיר כל עוד היצע הקרקעות הזמינות לבנייה קטן, תשומות הבנייה גבוהות, והמיסים המשולמים מגיעים לעשרות אחוזים ממחירה הסופי של הדירה" טוען ניסים.

נקודת התורפה של מחירי הדיור בארץ, טמון בבסיס הפירמידה של העלות – במחיר הקרקע וזמינותה. מכך, מסביר שי ניסים: "הפתרון למצב נעוץ במהלך אחד פשוט – על הרשויות לייצר קרקעות זמינות להתחלות בנייה מהירות. הרשויות המקומיות כבר חיפשו מספר פתרונות לבעיה: אחד מהם היה בנייה לגובה, כפי שעושים היום בשכונות רבות בתל אביב אבל גם במעגלים הסובבים אותה, כמו חולון, פתח תקווה, הוד השרון ועוד. בניינים בני 20 קומות ואף 40 קומות, המאכלסים 80 משפחות ויותר, הפכו למחזה נפוץ. גם מבקשי הדירות הבינו מזמן שגם במרחק 30 דקות נסיעה מתל אביב ניתן לחוות איכות חיים וסגנון חיים מספקים".

החיבור של שתי הנקודות הללו מבהיר את הפתרון הזמין והטוב ביותר לשוק הנדל"ן הישראלי: התחלות בנייה במעגלים שניים, הנמצאים במרחק נסיעה בת 30 דקות ממרכז הארץ, דוגמת השרון הירוק והמרכזי. זה תפקיד המדינה וחובתה, לאור מצב הנדל"ן בישראל.

עו"ד רונן סולומון, מנהל תחום פיננסים ושוק ההון באיגוד לשכות המסחר ממליץ על טיפים חשובים לקריאת דו"חות החיסכון הפנסיוני

בשבועות הקרובים נקבל לתיבת הדואר את הדו"חות השנתיים המסכמים את סך הפרשותינו לקופות הגמל, קרנות הפנסיה ופוליסות ביטוחי החיים לשנת 2014. עבור מרביתנו, קריאת דו"חות אלו מייגעת ובלתי מובנת, ולרוב אנו נוטים לזרוק אותם או להתעלם מהם. אולם, יש לזכור כי מדובר במידע יקר ערך על אחד מהנכסים החשובים ביותר של האדם – סכום החיסכון הפנסיוני שיעמוד לרשותו ביום הגיעו לגמלאות. גם אם לעיתים נדמה לנו שישנן שנים רבות וטובות עד לגיל הפרישה מהעבודה, הרי שאם לא נבדוק כבר היום את מצבנו הפנסיוני, אזי אנו עלולים לגלות ביום מן הימים כי נותרנו עם קצבה זעומה, שלא תאפשר לנו לחיות בכבוד בפרישתנו לגמלאות.

להלן טיפים חשובים בקריאת הדוחות, אשר גיבש עו"ד רונן סולומון, מנהל תחום פיננסים ושוק ההון באיגוד לשכות המסחר:

ודאו שקיבלתם את כלל הדו"חות מהחברות אליהם הפרשתם, בהווה ובעבר. שכירים שמפרישים דרך מקום העבודה יוכלו לראות בתלוש השכר לאילו חברות הפרישו, וכך גם לגבי מקומות עבודה קודמים. במידה ולא קיבלתם דו"ח מחברה מסוימת, אל תהססו – התקשרו אליה ובקשו זאת. הדבר נכון גם לגבי אלו המפרישים באופן עצמאי. גיליתם כי כספכם מפוזר בין כמה חשבונות, רצוי לאחדם למספר מצומצם של חשבונות, כדי שלא תשכחו בעתיד היכן הפקדתם. אם יש לכם חשבונות רדומים מתחת ל-7,000 ₪ – ובחרתם שלא למשוך את היתרה הנמוכה עד 31.3.2015, אזי מומלץ למזגם עם חשבון אחר, שכן משנה הבאה תתחילו לשלם דמי ניהול מינימאליים. אם יש לכם חשבונות אבודים או שאתם לא יודעים היכן חסכתם בעבר – היעזרו במנוע החיפוש באתר משרד האוצר, בכדי לאתרם.

בדו"חות שקיבלתם מופיעים פרטיכם האישיים. שימו לב שכל הפרטים אכן נכונים. החלפתם כתובת מגורים? דאגו לעדכן גם את החברה המנהלת את החיסכון הפנסיוני. התחתנתם או נולדו ילדים? מזל-טוב, לא לשכוח לעדכן את קרן הפנסיה.

בדו"ח השנתי יופיע ריכוז הפרשותיכם חודש בחודשו לחשבון בקופה או בקרן. וודאו שקיימת התאמה בין הרשום בדו"ח למה שמופיע בתלושי השכר או לסכומים שהפקדתם באופן עצמאי. חסרה הפקדה? פנו למעסיק להשלים אותה.

בדו"ח מופיע מידע על הכיסוי הביטוחי במקרה בו חלילה תאבדו את יכולתכם לעבוד. וודאו שהכיסוי מספק לכם קצבה בשיעור של לפחות שלושת רבעי השכר. במידה ולא, תוכלו לרכוש תוספת כיסוי ביטוחי. במידה והינכם רווקים – עדכנו את קרן הפנסיה לביטול הכיסוי לקצבת שארים.

בהזדמנות זו, בדקו מי המוטבים אשר יהיו זכאים לקבל את כספי חסכונותיכם, במידה ולא תהיו בחיים. וודאו שאכן אתם מעוניינים שמי שרשמתם את שמו בעבר כמוטב שלכם, הוא זה שיקבל את כספכם. לדוגמא: התגרשתם? עדכנו את הקופה בהתאם.

בדו"ח יהיה רשום שיעור דמי הניהול אותו אתם משלמים לחברה המנהלת את החסכונות שלכם, וממוצע דמי הניהול ששילמו כלל העמיתים בקופה. רובכם זכאים לדמי ניהול נמוכים במסגרת הנחה שניתנה לכם במקום העבודה. במידה וגיליתם שאתם משלמים דמי ניהול גבוהים ממה שסוכם עימכם, לא להתייאש – התמקחו. לא הצלחתם להתמקח מול חברה אחת, הרי שפתוחה בפניכם האפשרות לנייד את כספכם לחברה מנהלת אחרת, בפשטות וללא כל עלות.

בדו"ח יהיה רשום סכום יתרת החיסכון ושיעור הקצבה הצפויה. יכול מאוד להיות שהסכומים שצברתם נמוכים, וכך גם הקצבה החזויה נמוכה. יתכן כי שכרכם ישתפר בעתיד, כך שתוכלו לחסוך יותר. זה הזמן לפנות למנהל ההסדרים הפנסיוניים במקום העבודה או ליועץ פנסיוני בבנק, שיערוך סימולציה לחישוב הקצבה הפנסיונית העתידית, ובמידת הצורך הגדילו את הפרשותיכם בהתאם.

בפוליסות ביטוח חיים, קופות גמל וקרנות השתלמות יהיה רשום החלק ההוני הניתן למשיכה. זכרו, הכסף אמור לשמש אתכם לתקופה בה לא תהיה לכם הכנסה. אם לא חייבים – עדיף להשאיר את הכסף בקופה וליהנות מהטבות המס.

בדו"ח יצוין תמהיל ההשקעות של כספכם בקופה. בדקו האם אתם מעדיפים קופה אגרסיבית או סולידית בהשקעותיה. החלטתם לשנות את אפיק ההשקעה? אין בעיה – ניתן לנייד בקלות את כספי החיסכון הפנסיוני למסלול השקעה אחר. זכרו שמדובר בחיסכון לטווח ארוך, כך שיש להתאים את פרופיל ההשקעה למשך שנות החיסכון. ככלל, לצעירים, שלהם שנות חיסכון רבות, עדיפים מסלולים אגרסיביים יותר. מאידך, למבוגרים, הסמוכים לגיל פרישה, עדיפים המסלולים היותר סולידיים.

המדינה מעודדת חיסכון ארוך טווח ומעניקה הטבות מיסוי לחוסכים. בדו"ח השנתי ישנו ספח אישור למס הכנסה שמרכז את הסכומים שהפרשתם במהלך השנה לקופה. ניתן לפנות עם הספח, יחד עם טופס 106 ממקום העבודה, אישורי הכנסות נוספים, תרומות וכדומה, ולבקש ניכוי או זיכוי על הפרשותיכם. הפנימו: המדינה מחזירה לכם כסף. אתם רק צריכים לקחת!

סקירה מקרו כלכלית שבועית: "להערכתנו, הצמיחה החזקה שראינו ברבעון הרביעי של 2014 איננה חד פעמית. לפחות על פי הנתונים שפורסמו עד כה"

הראל פיננסים מפרסמים הבוקר סקירה מקרו כלכלית שבועית בה נכתב כי " שוק העבודה רשם שיפור נוסף בינואר 2015: בעוד שיעור ההשתתפות בכוח העבודה עלה ל-64.2 אחוזים שיעור האבטלה ירד ל-5.6 אחוזים- השיעור הנמוך ביותר בתולדות המדינה".

בהראל מעריכים כי "הצמיחה החזקה שראינו ברבעון הרביעי של 2014 איננה חד פעמית. לפחות על פי הנתונים שפורסמו עד כה: המשך השיפור בשוק העבודה, עליות במדדי הייצור התעשייתי ופדיון ענפי המשק, מכאן, שגם הצמיחה ברבעון הראשון של 2015 תהיה גבוהה (לא 7% אחוזים אך 4% בהחלט אפשרי)".

באשר לשווקים בעולם, כותב עפר קליין, ראש אגף כלכלה ומחקר בהראל ביטוח ופיננסים: " למרות נתוני יצוא טובים, התוצר ביפן צמח בשיעור שנתי של 2.2 אחוזים ברבעון האחרון של 2014, נמוך מהצפי לצמיחה של 3.6 אחוזים, לאור היחלשות המטבע והירידה החדה במחירי האנרגיה. בחינת ההרכב של הצמיחה מלמד כי הגידול בצריכה הפרטית, בהשקעות וביצוא היו נמוכים מההערכות".

קליין מוסיף: "להערכתנו, נתוני הצמיחה ברבעון הרביעי משקפים חולשה בביקוש הפנימי ביפן, ובמקביל, הרפורמות המבניות עליהן הכריז ראש הממשלה אבה לוקחות יותר זמן ממה שציפו. הצטברות זו של נתונים חלשים יחסית, מהווים איתות לעושי המדיניות שהמומנטום החיובי שהחל עם ממשל אבה, מראה סימני היחלשות. המשמעות להערכתנו, שהבנק המרכזי היפני יודיע על הרחבה נוספת במדיניות המוניטרית כבר בהחלטת הריבית שלו באפריל, עם אפשרות להרחבות נוספות גם בהמשך."

נקודות מרכזיות נוספות מסקירת הראל פיננסים: בשוק המקומי – בניגוד להערכות המוקדמות, בנק ישראל הפתיע והוריד את הריבית לרמת שפל של 0.1 אחוז; הפעילות הריאלית מתרחבת גם בינואר; האבטלה יורדת, עליות במדדי הייצור התעשייתי, פדיון ענפי המשק והמדד משולב.

בעולם: בארה"ב הנתונים מעורבים, העמימות סביב מתווה עליית הריבית נמשכת; בגוש האירו נתונים חיוביים, לקראת הסכם חדש מול יוון; ביפן סחר חוץ טוב עם נתוני צמיחה חלשים: סבירות גבוהה להרחבה מוניטרית נוספת באפריל.

בעקבות החלטת בנק ישראל להוריד את שער הריבית ל-0.1 אחוזים, קורא המקרקעין ארז כהן "למנות וועדת חקירה ממלכתית בנושא הפקרות הדיור"

גורמים בשוק הנדל"ן מגיבים להחלטת בנק ישראל להוריד את שער הריבית ל-0.1 אחוזים, הנמוך ביותר מאז 1948.

ארז כהן, לשעבר יו"ר לשכת שמאי המקרקעין: "ביפאן שר תחבורה ביצע חארקירי והתאבד בשנות ה-70 של המאה הקודמת בעקבות אסון רכבות, כשקיבל על עצמו אחריות מיניסטריאלית. ואילו אצלנו עולם כמנהגו נוהג – בנק ישראל, האחראי הראשי לדהירת המחירים כלפי מעלה עוד מימי הנגיד פרופסור סטנלי פישר, מחליט להפחית את שער הריבית לנמוך ביותר אי פעם, 0.1 אחוזים, כאילו אין מחר".

כהן ממשיך: "עם כל הכבוד – בנק ישראל איננו "קרית הוותיקן" של מדינת ישראל ואיננו יכול בשום פנים ואופן להתנתק מהמציאות – יש בירושלים ממשלה. יש ראש ממשלה. יש שר בינוי. יש שר פנים. יש את רשות מקרקעי ישראל ויש ועדות תכנון. כולם, עם כל הכבוד, נמצאים לא על פלנטה אחרת, אלא באותה מדינה ואותה ריבונות. כל ילד יודע שככל שהריבית נמוכה יותר, מחירי הדיור ימשיכו לזנק כלפי מעלה וזוגות צעירים ומשפרי דיור יתפתו לקחת משכנתאו כפולות ומכפולות בנסיון נואש להשיג את רמות המחירים הבלתי אפשרויות. אם זה לא מחדל לאומי שמחייב ועדת חקירה ממלכתית, אזי מהו מחדל לאומי?"

בנוסף אומר כהן: "אני קורא למבקר המדינה, שאמור ביממה הקרובה לפרסם את דו"ח הנדל"ן, לקרוא לועידת חקירה ממלכתית שתחקור לעומק את הפקרות נושא הדיור ואני סבור שהאחראים למחדל לאומי זה, חייבים לתת את הדין. לא ייתכן שממשיכים עוד ועוד להפחית ריבית בנסיון להאיץ את גלגלי המשק, ובאותו הזמן גורמים לנזק בל ישוער דווקא לקטר המוביל של הכלכלה הישראלית. לפרוטוקול: הריבית ההנמוכה ביותר אי פעם, תגרום לרמות המחירים הגבוהות אי פעם. הפתרון: אחרי הבחירות להכפיף ישירות את כל תחום הדיור לראש הממשלה שייבחר ולהעניק לו במסגרת החוק סמכויות בלתי מוגבלות לקצר הליכים ולהגדיל את היצע הדיור לפחות ל-60 אלף לשנה. עם כל הכבוד לדמוקרטיה ולביורוקרטיה, הדור הבא שלנו צריך קורת גג וזה מה שחשוב."

גם נדב ברזילי, מבעלי קבוצת ברזילי, מגיב להחלטת בנק ישראל ואומר: "כיזם צעיר הפועל למען דיור לצעירים בפריפריה אני קורא לקראת הבחירות המשמשות ובאות לצעירי ישראל לבחור רק את אותו מועמד ואותה מפלגה שתבטיח שפתרון בעיית הדיור יהיה בראש מעינייה ולא תיתן לבנק ישראל להשתולל עם הריבית על חשבון יוצאי הצבא. וזה אומר: להעניק לצעירים קרקע חינם אין כסף בפריפריה. וזה אומר לפתור את היזמים בפריפריה לחלוטין מעלויות פיתוח. וזה אומר להוזיל עד למינימום את עלויות תשומות הבנייה".

ברזילי אומר: "הדבר אומר להעניק הלוואות מקום ומענקים מוגדלים לאותם צעירים שיתחייבו לגור בפריפריה. וזה אומר לתת להם לצד הדיור המוזל והמשובח גם מקומות עבודה איכותיים. וזה אומר גם לשפר את תשתית הכבישים והרכבות ולקצר בעשרות אחוזים את זמן הנסיעה בין המרכז לבין הפריפריה.וזה אומר, להפסיק להיות מנותקים מהמציאות. כיום כל ישראלי שלישי אין לו דירה בבעלות ובקצב הנוכחי תוך עשר- עשרים שנה, חלילה, לכל ישראלי שני, ובעיקר לצעירי ישראל, לא תהיה דירה, וזוהי כמובן חבית חומר נפץ, כלכלי, חברתי ולאומי".

תוספת המרווח המרבי ללקוחות עסקיים, תישאר ללא שינוי; תוספת המרווח המרבי ללקוחות פרטיים, תישאר ללא שינוי

בעקבות הודעת בנק ישראל אתמול, בנק דיסקונט מודיע הבוקר על שינויים בשיעורי ריבית החובה.

הבנק מודיע כי ריבית החובה הבסיסית (פריים), תרד ב- 0.15% ותעמוד על 1.60% לשנה במקום 1.75% כיום. תוספת המרווח המרבי ללקוחות עסקיים, תישאר ללא שינוי. כמו כן, תוספת המרווח המרבי ללקוחות פרטיים, תישאר ללא שינוי.

בהודעתו מדגיש הבנק כי "מדרגי הריבית ללקוחות המגזר הפרטי בדיסקונט הינם בשיטה ייחודית 'ריבית יורדת', קרי ככל שגדל הניצול ממסגרת האשראי, שיעור הריבית יורד. זאת, בשונה מהשיטה הנהוגה בשאר הבנקים, בה ככל שהלקוח מנצל סכום גבוה ממסגרת האשראי שיעור הריבית גדל".

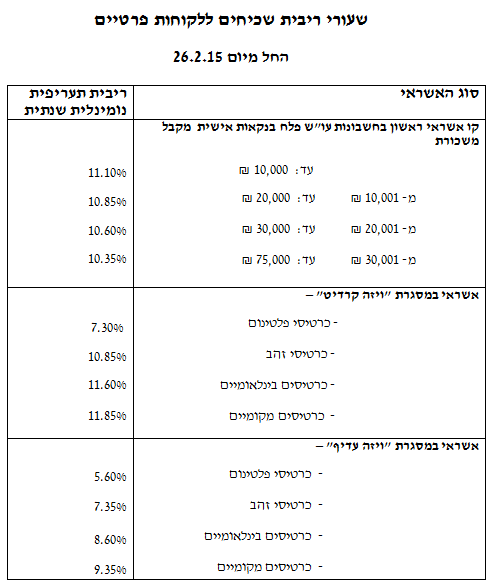

להלן שיעורי ריבית שכיחים ללקוחות פרטיים בבנק דיסקונט, שייכנסו לתוקף החל מיום 26 בפברואר 2015:

"הורדת הריבית צפויה לגרום לירידה מחודשת בריבית המשכנתאות בחודשים הקרובים, לא רק בריבית הפריים אלא גם בריביות הקבועות, אלו הצמודות ואלו שאינן צמודות למדד", כך אומרים הערב בבית ההשקעות

"הורדת הריבית היום היא הפתעה, אבל לא הפתעה גדולה מדי לאור מדד ינואר ופרמטרים כלכליים נוספים. הורדת הריבית צפויה לגרום לירידה מחודשת בריבית המשכנתאות בחודשים הקרובים, לא רק בריבית הפריים אלא גם בריביות הקבועות, אלו הצמודות ואלו שאינן צמודות למדד", כך אומרים הערב בבית ההשקעות אקסלנס.

"שוב נוצרה הזדמנות היסטורית להוזיל את עלויות המשכנתא באופן משמעותי". כך מעריך שחר אבישי, מנהל מערך ייעוץ המשכנתאות בבית ההשקעות אקסלנס. לדברי אבישי, "הפחתת הריבית מצטרפת למספר בשורות משמעותיות לנוטלי המשכנתאות בתקופה האחרונה, בהן תיקון אופן חישוב עמלת הפרעון והתיקון בנושא ביטוחי המשכנתאות".

מדריכים נוספים:

ריבית קבועה לעומת ריבית משתנה – מה עדיף?

עידן אזולאי, מנהל השקעות ראשי באפסילון בית השקעות, בתגובה ראשונה להורדת הריבית הדרמטית של בנק ישראל: בנק ישראל מציין את התיסוף שחל בשקל בשבועות האחרונים כסיבה המרכזית להפחתת הריבית. מלחמת המטבעות הגלובלית שמתחוללת בימים אלו הכריחה את בנק ישראל לנקוט בפעולה מאחר וככל הנראה התגבר החשש מהמשך התחזקות השקל שעלול להשפיע לרעה על הצמיחה במשק ועל האינפלציה. בפעולתו זו, בנק ישראל לוקח סיכון לא מבוטל מאחר וארסנל הכלים שלו התרוקן כמעט לגמרי ועלולה לעלות בעתיד השאלה כיצד יתמודד עם אתגרים בעתיד. יש לציין שבנק ישראל גם הפחית את המרווח סביב ריבית בנק ישראל (הפרוזדור) בחלון האשראי ובחלון הפיקדונות לבנקים המסחריים מתוך כוונה לעודד את הבנקים להמשיך ולהגדיל את מתן האשראי.

יניב פגוט, אסטרטג ראשי קבוצת איילון כותבי כי חובבת ההפתעות המוניטריות מבנק ישראל מפשילה שרוולים במאבק בדיפלציה ומצטרפת לשורה של בנקים מרכזים אשר עשו כך לאחרונה. בהתנהלות הקיימת של בנק ישראל הרחבה כמותית בעתיד הנראה לעין היא לא מילה גסה בתרחיש שהאינפלציה במשק תמשיך להיות נמוכה גם באביב.

בנק ישראל הפנים כי גם בשנת 2015 וגם במהלך 12 החודשים הקרובים האינפלציה לא תתכנס ליעד ולפיכך החליט לפעול מיידית על מנת לשנות את התמונה הדיפ לציונית.

מעניין לציין כי בניגוד לכלכלות דועכות הרי כלכלת ישראל בדרכה לצמוח בשנת 2015 בכ- 3.4% והאבטלה במשק בשפל ובסביבת צמיחה ושוק עבודה חם ריבית אפסית אינה מובנת מאליה וכרוכה בסיכונים לא מבוטלים.

ההתחזקות המחודשת של השקל אל מול סל המטבעות עמדה גם היא במרכז מערכת השיקולים של הבנק המרכזי. הגדלת פער הריביות תתמוך בהחלשות השקל.

התמתנות קצב עליית מחירי הדיור יצרה עבור הבנק המרכזי מרווח תמרון רחב יותר בכל האמור במדיניות המוניטרית.

עוזי לוי, אנליסט ראשי, אינפיניטי מחלקת מחקר כותב בתגובה לריבית חודש מרץ 2015 כי לקובעי המדיניות בבנק ישראל ובראשם הנגידה, ד"ר קרנית פלוג, אסור להתבשם בנתוני העבר מכיוון שקצב הצמיחה ברבעון הרביעי היה חריג ושיקף במידה רבה את התאוששותו של המשק ממבצע צוק איתן. אם נביט מספר חודשים קדימה כמעט ולא ניתן לראות גורם אינפלציוני אחד במשק. ההפך הוא הנכון. האם יש חברה, ספק או כל נותן שירות במדינה שמעלה על דעתו בנסיבות הקיימות להעלות מחירים?

לפיכך על קובעי המדיניות בבנק להיות מודעים היטב להלכי הרוח הציבוריים ולמצבה של הכלכלה המשתקפים בסדרת מדדי המחירים השליליים ולפעול במהרה על מנת לעודד את המשק והפעילות הצרכנית. התחזקות השקל לאחרונה מהווה סיבה נוספת ומשמעותית לתגובה הולמת של הבנק, כאשר הורדת ריבית איננה מספיקה.

ההחלטה עקבית עם מדיניות מוניטרית שנועדה להחזיר את האינפלציה אל תוך יעד יציבות המחירים של 1% עד 3% ב-12 החודשים הקרובים ולתמוך בצמיחה תוך שמירה על היציבות הפיננסית

בנק ישראל הודיע עכשיו כי החליט להפחית ב-0.15% לחודש מארס. הריבית תעמוד על 0.1% .

בנק ישראל מציין בהודעתו, כי הגורמים העיקריים להחלטה: ההחלטה להפחית את הריבית לחודש מארס ב-0.15 נקודות אחוז לרמה של 0.1%, עקבית עם מדיניות מוניטרית שנועדה להחזיר את האינפלציה אל תוך יעד יציבות המחירים של 1% עד 3% ב-12 החודשים הקרובים ולתמוך בצמיחה תוך שמירה על היציבות הפיננסית. תוואי הריבית בהמשך תלוי בהתפתחויות בסביבת האינפלציה, בצמיחה בישראל ובכלכלה העולמית, במדיניות המוניטרית של הבנקים המרכזיים העיקריים ובהתפתחות שער החליפין.

במקביל, מודיע בנק ישראל על צמצום המרווח סביב ריבית בנק ישראל (הפרוזדור) בחלון האשראי ובחלון הפיקדונות לבנקים המסחריים מ-0.25%± ל-0.1%±.

מדד המחירים לצרכן ירד בינואר ב-0.9%, על רקע ירידה במחירי האנרגיה, ירידה מתוכננת במחירי המים וירידה חדה יחסית בסעיף הדיור. ב-12 החודשים האחרונים נרשמה אינפלציה שלילית של 0.5%, תוך שירידת מחירי האנרגיה הפחיתה באופן ישיר את המדד ב-0.7%. ההפחתה החד פעמית של מחירי החשמל צפויה להפחית את מדד פברואר ב-0.3%. לאחר פרסום מדד ינואר נותרו הציפיות לאינפלציה לטווחים הקצרים מכל המקורות מתחת לטווח היעד, ובציפיות לטווחים הארוכים נרשמה ירידה קלה, אל מרכז תחום היעד.

ברבעון הרביעי נמשך הגידול בשיעורי התעסוקה וההשתתפות בעבודה, כמו גם הירידה בשיעור האבטלה והגידול במספר המשרות הפנויות. הצמיחה הגבוהה ברבעון הרביעי באה על רקע ההתאוששות מהשפעות "צוק איתן" ושיקפה בעיקר גידול בצריכה הציבורית, וביצוא, שצמיחתו נמשכה גם בינואר על רקע הפיחות שהצטבר מאוגוסט. בינואר נמשכה עלייה בגביית המיסים, בקצב דומה לזה של החודשים האחרונים.

החודש נמשך הייסוף בשקל, והוא התחזק ב-2.6% מול הדולר וב-3.3% מול השער הנומינלי האפקטיבי. לאחר פיחות של 10.4% בין אוגוסט ודצמבר בשער החליפין האפקטיבי, נרשם בו מאז דצמבר ייסוף של 7.6%, כך שהפיחות המצטבר מאוגוסט עומד על 2% בלבד. המשך הייסוף עלול להקשות על צמיחת הענפים הסחירים – ענפי היצוא ותחליפי היבוא.

האינפלציה במשקים העיקריים ממשיכה לרדת לרמות שפל, ובנקים מרכזיים שונים נקטו החודש בצעדי הרחבה מוניטרית נוספים. בארה"ב נרשמה צמיחה מעט מתונה מהצפוי, ושוררת אי ודאות לגבי מועד תחילת העלאת הריבית שם.

ברבעון הרביעי נרשם גידול של 22% בעסקאות בשוק הדיור, רובו ככולו ברכישות של זוגות צעירים ומשפרי דיור, בעוד שבקרב המשקיעים מספר העסקאות יציב. נמשכת ירידה מתונה במספר הדירות החדשות למכירה, וקצב נטילת המשכנתאות ממשיך להיות גבוה. המרווחים בשוק האג"ח הקונצרני עלו מעט החודש, אך רמתם עדיין נמוכה.

הוועדה המוניטרית סבורה שלאור התגברות קצב הייסוף, והשפעותיו האפשריות על הפעילות והאינפלציה, הפחתת הריבית לרמה של 0.1% היא הצעד המתאים ביותר בעת הזו כדי לתמוך בהשגת יעדי המדיניות.

בנק ישראל ימשיך לעקוב אחר ההתפתחויות הכלכליות בישראל ובעולם, ובשווקים הפיננסיים. בנק ישראל ישתמש בכלים העומדים לרשותו, ויבחן את הצורך בשימוש בכלים שונים, על מנת להשיג את מטרותיו – יציבות מחירים, עידוד התעסוקה והצמיחה, ותמיכה ביציבות המערכת הפיננסית – ובהיבט הזה, ימשיך לעקוב אחר ההתפתחויות בשוקי הנכסים ובכלל זה שוק הדיור.